发布时间:2021-02-08 10:43:39

1.1 各地区钻井平台数

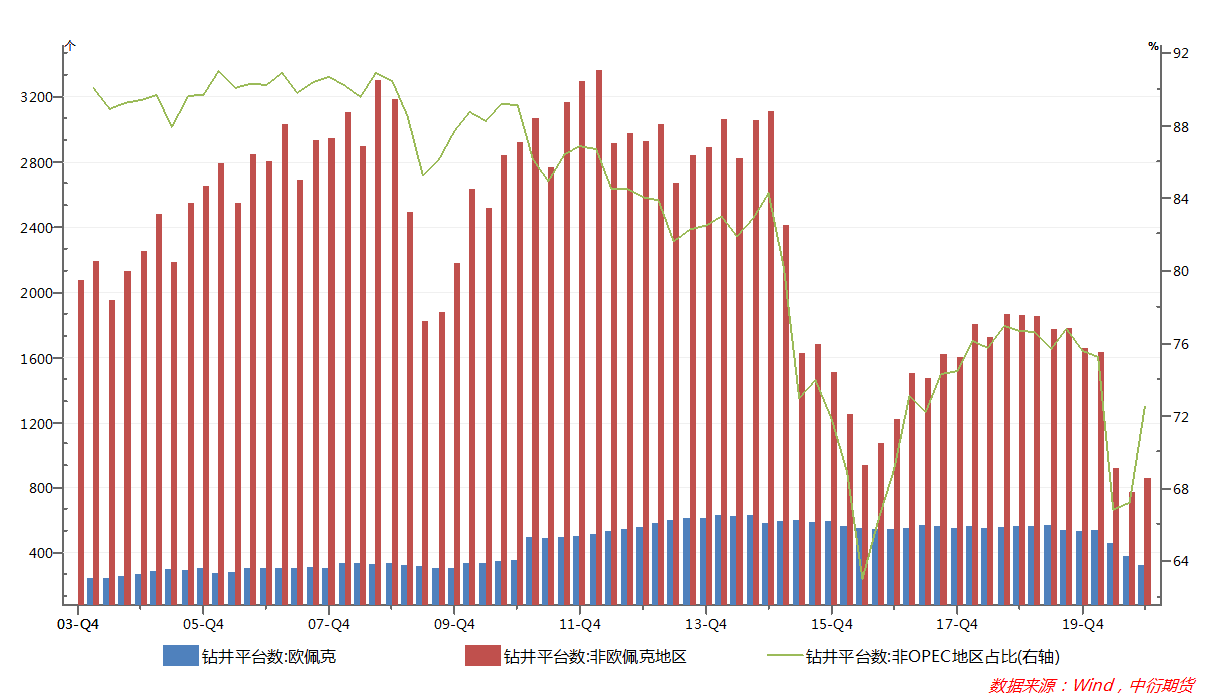

二十一世纪以来,全球各地区的原油钻井平台数基本上跟大的宏观经济周期一致,最近的一次大幅收缩生产规模是在2015-2016年的石油价格战期间,持续走低的价格逼迫石油公司不断减产,尽管油价在2016年一季度见底,但是原油钻井平台数一直到2016年二季度才降到最低,实质性缩减产能要比价格滞后一到二个季度。而2020年原油价格在四月见底,钻井平台数一直到2020年三季度才见底,滞后将近两个季度,三季度全球共有1151个钻井平台,跟一季度的2213个钻井平台相比已然腰斩;其中北美有339个钻井平台,跟一季度的1026个钻井平台相比损失大半;拉丁美洲有40个钻井平台在运营,开始回升,跟一季度的107个钻井平台相比,仍然一大半都在半年内关闭了。当然四季度全球钻井平台数已经明显回升,仍然是北美洲回升势头最明显。

图1 全球各地区钻井平台季度数据

从上图也可以看出,可能由于油田和采掘技术的不同,非OPEC地区,尤其是北美地区的钻井平台数量要比OPEC地区大得多,近年来非OPEC地区的钻井平台数量要占到全球平台数量的四分之三左右,而一场新冠疫情和价格战的叠加效应,直接导致非OPEC地区的钻井平台在全球平台中的占比从75%大幅下跌至三季度的67%,如下图所示,不过到四季度这一比例已经快速回升至72.6%。

图2 非OPEC地区钻井平台数占比

1.2 主要OPEC成员国钻井平台数

从钻井数量上看,尽管在2015-2016年间,OPEC明显提高原油生产和出口数量,但是OPEC主要成员国的石油钻井平台数量变化却不明显,这说明对于OPEC主要成员国而言,其产能和产量是可以分开调节的,尽管在技术上快速大幅调整产量对油井可能有永久性的损伤,但是在成本上基本上表现为变动成本,并不需要关闭或开启新的钻井。另外,自2018年起,特朗普宣布退出伊核协议,伊朗和委内瑞拉的钻井平台数发生了很大变化,这可能反应了美国能源战略的转变。2020年原油价格暴跌后,OPEC厉行减产,从2020年二季度起,伊拉克、沙特科、科威特、阿联酋几个石油巨头以身作则,至2020年底持续关闭钻井平台,而委内瑞拉在美国围追堵截下从二季度开始,钻井平台几乎所剩无几,如下图所示。

图3 主要OPEC成员国钻井平台季度数据

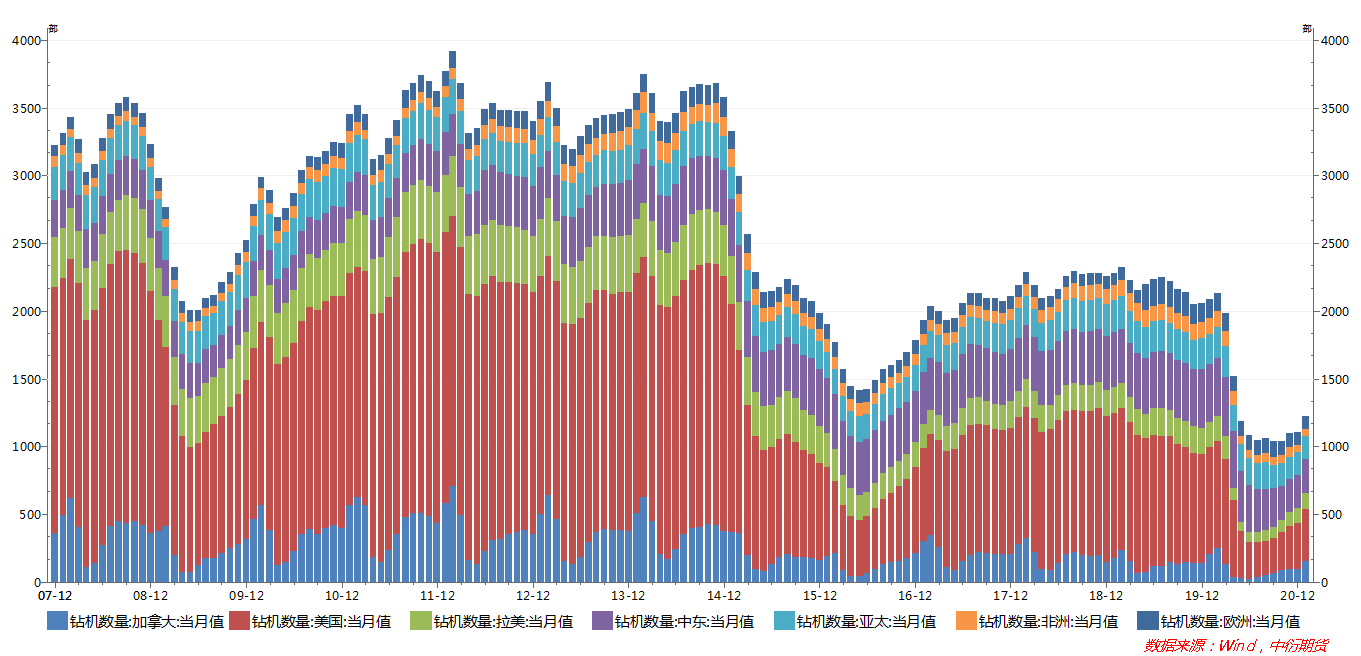

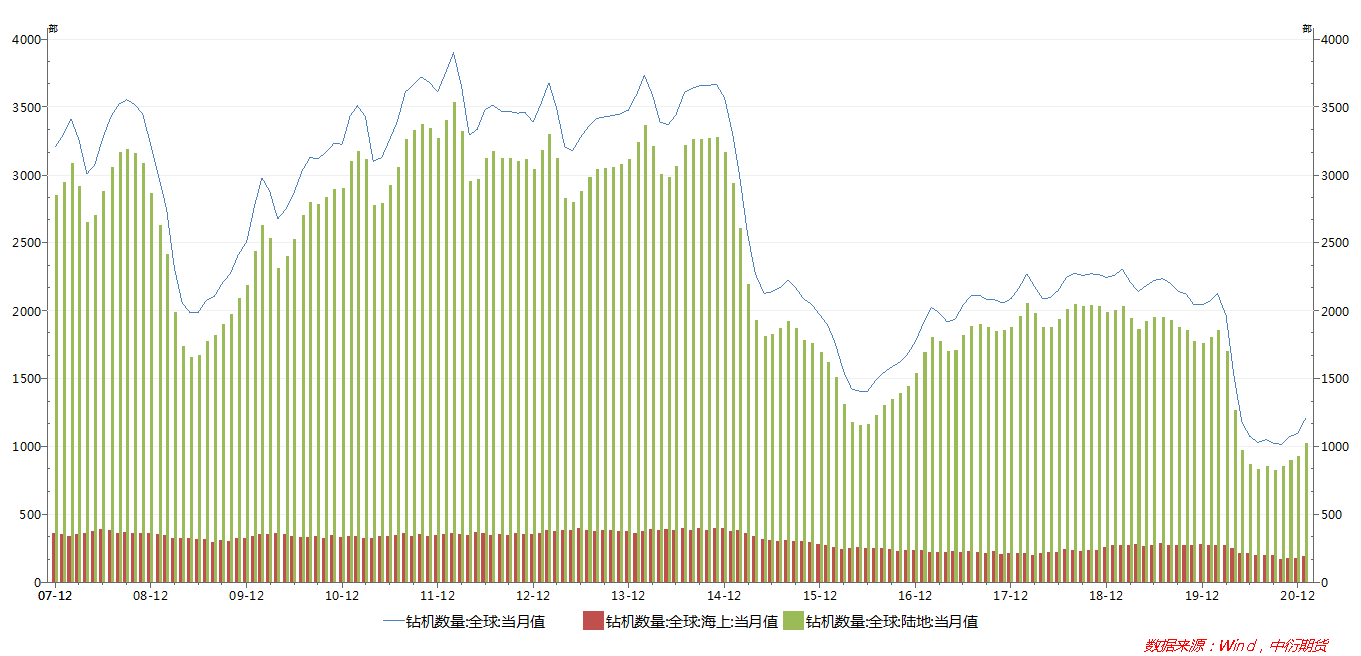

1.3 各地区钻机数量

从2020年4月,全球的钻机数量坍塌式下跌,主要体现在陆地钻机的减少,海上钻机数量降幅相对较小,到2020年4月的全球钻机数量已经跟2015-2016年的最低数量相当,2020年10月全球钻机数量则进一步下降至848部后见底,到2021年1月,全球钻机数量进一步回升突破千部大关至1020部,如下图所示。

图4 全球陆地和海上的钻机数量

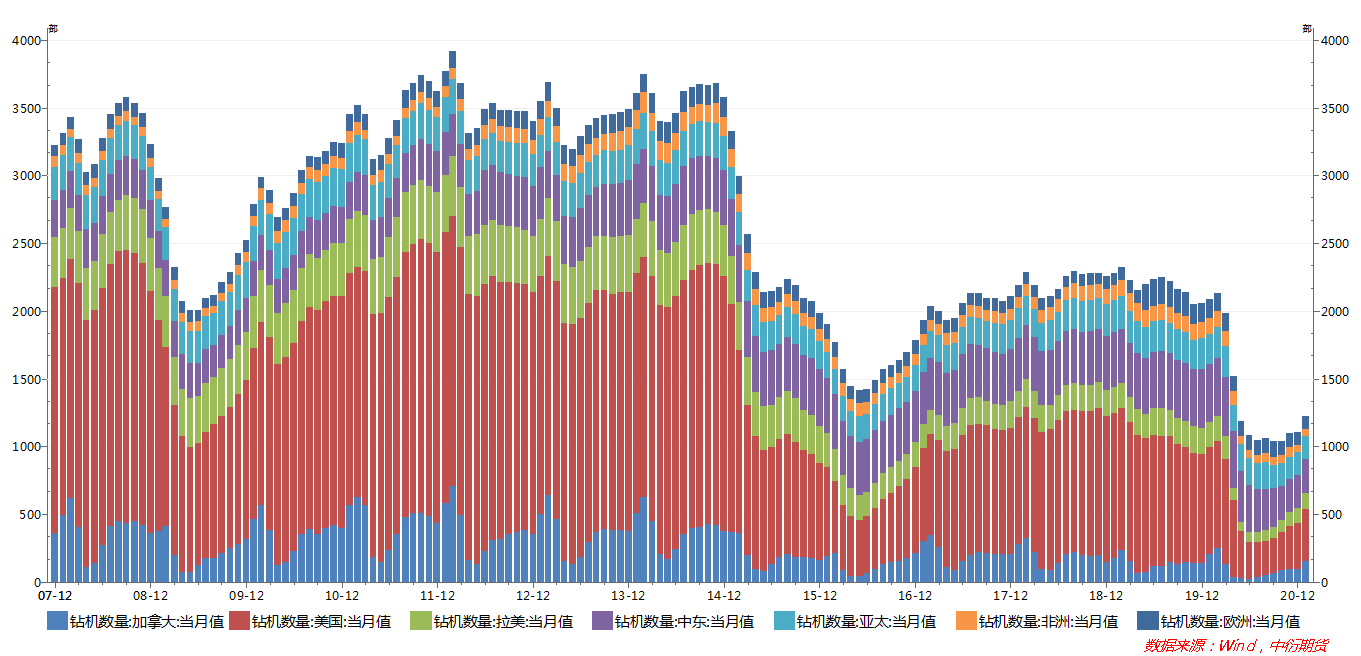

分国家来看,包括加拿大、美国和拉丁美洲的钻机数量的锐减是本轮减产的主力军,中东、亚太、非洲和欧洲的钻机数量基本保持稳定,当然2020年四季度的钻机数量的回升也以美洲为主,相反中东的钻机数量甚至有所萎缩,如下二图所示。

图5 各地区钻机数量

图6 各地区陆地钻机数量

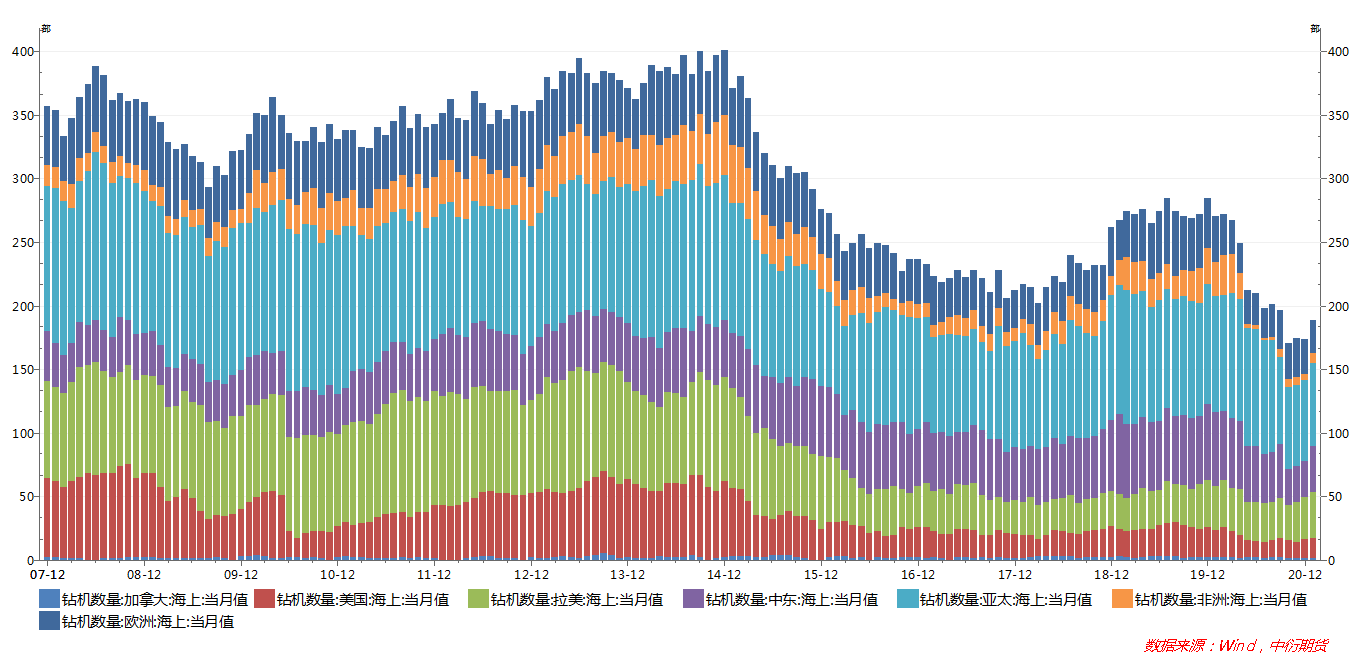

从各地区的海上钻机数量来看,跟陆地钻机数量的骤然萎缩相比,海上钻机的数量变化基本稳定,略有萎缩,其中主要是美国、非洲和中东的海上钻机数量萎缩幅度较大;跟陆地钻机变化不同的是,2021年1月中东、亚太和非洲纷纷增加了海上的钻机数量,背后原因值得探究,如下图所示。

图7 各地区海上钻机数量

2.1 OPEC成员国月度产量

在连续三年减产后,2020年由于OPEC+谈判破裂,2020年3月,中东主要国家实质性增产,增量部分又以沙特、阿联酋、科威特为主,伊拉克基本保持稳定;伊朗、委内瑞拉和利比亚的产量有所下降。四月沙特更是报复性增产,直到把其他产油国逼回谈判桌,达成G20框架下的减产协议,OPEC原油产量坍塌式下降才稳住奄奄一息的油价;在2020年末,OPEC增加的原油产量主要受到利比亚战事平息后的产量恢复。

图8 各国原油月度产量

2.2 全球油轮运量

随着2020年原油价格战和新冠疫情的爆发,中东以外地区的油轮运量明显萎缩,而中东运往东西方的运量明显扩展,中东国家的市场份额有所增加;但是在G20框架下的减产协议达成后,中东发往西方的油轮运量骤降,发往东方的油轮运量也有所下降;值得注意的是,2020年12月,中东运往东方的邮轮有明显下降,这可能中国年末增加了从美国的原油进口有关。

图9 全球油轮运量

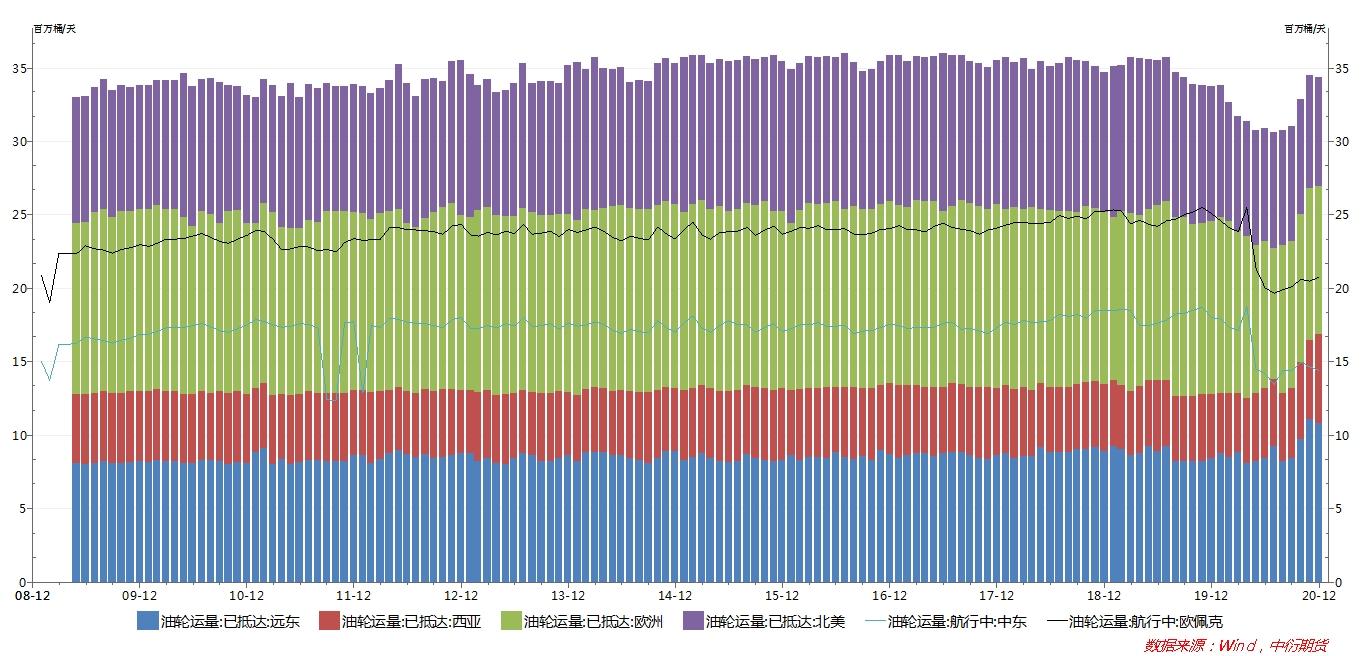

2.3 各地区到岸与在途运量

自从疫情爆发以来,从海上运输的油轮运量来看,至2020年2月,远东、西亚和欧洲地区的进口量变化并不明显;相反,北美地区的原油进口已经明显萎缩。不过,从2020年3月起,欧洲到岸的油轮运量持续下挫直到7月后见底但反弹乏力,而远东到岸的油轮运量出现了一定程度的反弹,到2020年末足以弥补欧洲需求的下降。北美到岸的油轮运量自2020年7月起已有企稳迹象,到年末略有萎缩,暂时看作圣诞节效应下的正常现象。

图10 各地区到岸与在途运量

3.1 经合组织的石油供给

经济合作与发展组织(OECD)的成员中,来自欧洲的成员的石油供给在近十年来保持稳定,OECD的石油供给的增长基本上主要来自于美洲的成员国的供给增加,不过随着2020年一季度原油价格的暴跌,美洲成员国的原油供给从2020年一季度的3116万桶/天,骤降至2020年二季度的2755万桶/天。尽管在2020年初受到暴跌的石油价格的抑制,但预计到2021年后半年OECD的供给将基本恢复;而亚太国家由于其储量的限制导致其石油供给几乎可以忽略不计。

图11 经合组织的石油供给

3.2 中国和苏联地区的石油供给占比

由下图可以看出,我国石油供给在发展中国家中的占比在21世纪呈现了先升后降的态势,究其原因,这可能与原油价格有关,原油价格在本世纪有两次高峰,一次是2007年美国次贷危机之前,一次是2015年美国原油出口直线上升之前,原油价格越贵,我国自主勘探开采的动力越足,导致了我国石油供给在发展中国家中的占比越高;不过尽管2016年之后,原油价格重回上升通道,但是我国石油供给在发展中国家中的占比却持续走低,到2019年三季度,我国石油供给在发展中国家的占比为30%,其中一个重要原因在于2018年后其他发展中国家石油供给的大幅跃升。到2019年底,我国原油的自给率逐年下降至27.33%。由于近来我国处于能源安全的考虑,持续加大原油勘探和开采力度,另外疫情可能对其他发展中国家的影响更大,这间接导致我国的石油供给在发展中国家的占比在2020年上半年有所上升,而到2020年下半年有所回落。

图12 中国石油供给在发展中国家中的占比

另外,跟前苏联地区相比,经济合作与发展组织(OECD)中的欧洲国家的石油供给比例较小,大概是4:1的规模,之前这个格局一直比较稳定;不过在2020年初油价暴跌之后,从2020年二季度开始,前苏联地区的石油供给量明显下降,间接导致OECD中的欧洲国家的石油供给在欧苏地区的占比在2020年二季度攀升至22.78%,并将持续攀升至2020年底。

图13 OECD中的欧洲国家在欧苏地区的石油供给占比

3.3 新型油状能源供给与OECD原油储备

时过境迁,OPEC的传统原油早已不是油状能源的主角,从下图可以看出,进入二十一世纪后,非OPEC的原油供应已经超过了OPEC,且呈现逐渐攀升的态势,如果把天然气凝析液包含在内的话,到2020年12月,非OPEC的原油供应在所有油状能源中的占比已经达到67.3%,三分天下有其二;可见OPEC完全主宰原油价格的时代已经渐行渐远。当然OPEC的天然气凝析液在油状能源中的比例还很低,2020年底达到5.44%。全球油状能源总供给量在2020年二季度大幅下降,但2020年后半年基本保持稳定。

图14 新型油状能源占比

尽管地球的资源储备与环保政策有着种种约束,但是全球对原油的表观消费量依旧逐年上升,如下图所示。另外由于数量庞大的人口,跟美洲和欧洲相比,亚太地区的原油战略储备的数量要大得多。2020年原油价格暴跌后,一季度亚太、欧洲和美洲纷纷抄底增加原油储备,但是耐人寻味的是,转眼到二季度欧洲和美洲的基于预期日消费量的原油战略储备转而下降,亚太地区到三季度也如法炮制,重新回到2019年底的水平,如下图所示。

图15 全球表观消费与洲际战略储备

从下图可以看出,无论是OECD的战略储备,还是OECD的陆上商业石油储备,在2019年四季度均有明显的增加,这就制约了2020年油价暴跌后OECD国家的收储能力。果然在2020年一季度纷纷收储后,到三季度OECD国家的基于预期日消费量的战略储备几乎回到2019年底的水平,这与人们生活和消费方式的持续性改变有关,只有陆上商业石油储备仍然维持高位。

图16 OECD战略与陆上商业储备

OECD成员国在2019年四季度明显增加了原油储备,不过亚太成员国的战略储备和商业储备变化并不明显,主要体现在欧美国家;而且随着2020年原油价格的暴跌,亚太国家的陆上商业原油储备的抄底动作要比欧美国家迟缓得多,这于亚太国家的战略储备构成了鲜明对比,如下图所示。

图17 OECD陆上商业储备

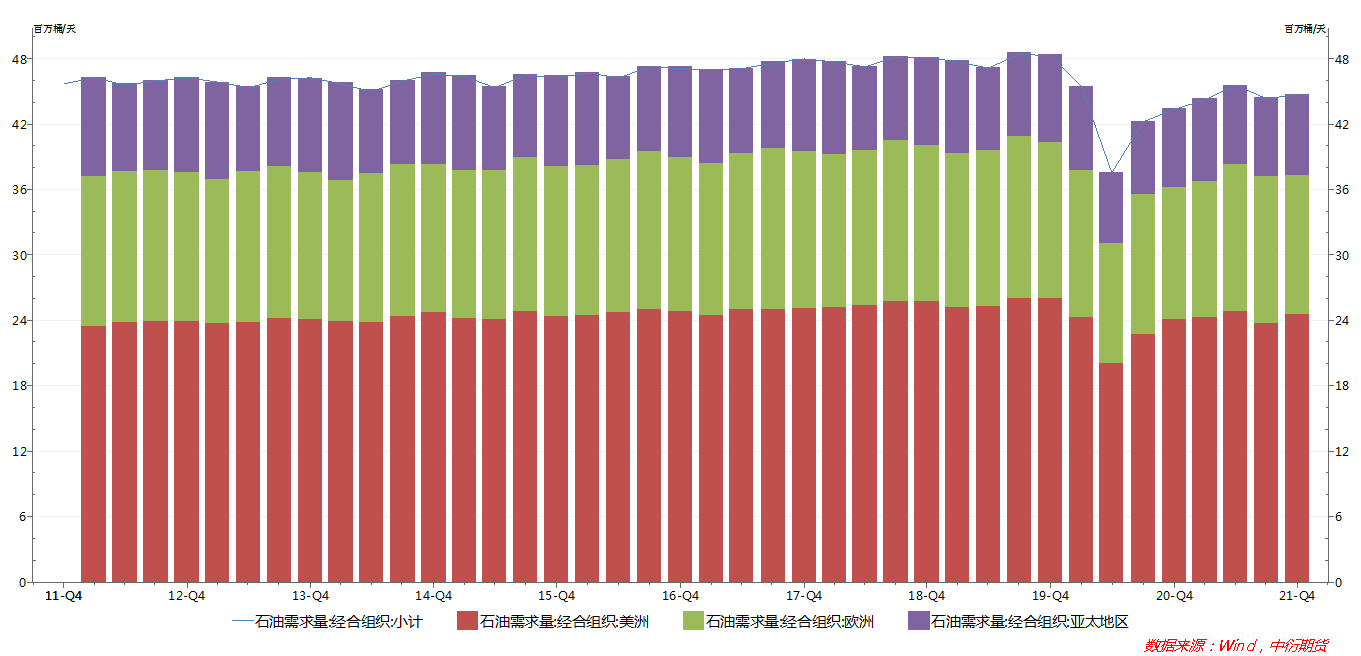

3.4 经合组织的石油需求

在OECD成员国中,与美洲占据绝对大头的石油供给格局不同的是,欧亚成员国(不含中国)的需求占到了整个OECD需求的半壁江山,这与欧亚大陆的制造业比重较高有关。2020年新冠疫情爆发后,OECD中美洲国家对石油的需求量锐减,这与美洲经济,尤其是美国经济中的服务业比重较高有关,不过到2020年底已基本恢复正常;相比之下,OECD中的欧洲和亚太地区的石油需求一直相对稳定。

图18 经合组织的石油需求

3.5 中国和前苏联地区的石油需求占比

进入21世纪之后,我国的石油需求在发展中国家阵营中的比例从24%,持续攀升至2020年二季度的44.77%,凸显了中国经济的快速发展和制造业的崛起。 2020年春节,由于疫情和我国生产和交通按下暂停键的原因,我国的石油需求在发展中国家的占比从2019年底的41%骤降至2020年一季度的34.12%,但从二季度开始,由于疫情得到有效控制和复工复产,我国的石油需求在发展中国家的占比迅速恢复至正常水平,到2021年底,预计我国的石油需求在发展中国家的占比约为46.25%。另外我国的石油需求在全世界的占比也非常稳定,到2021年底预计将达到15.33%。

图19 中国石油需求在发展中国家和全世界的占比

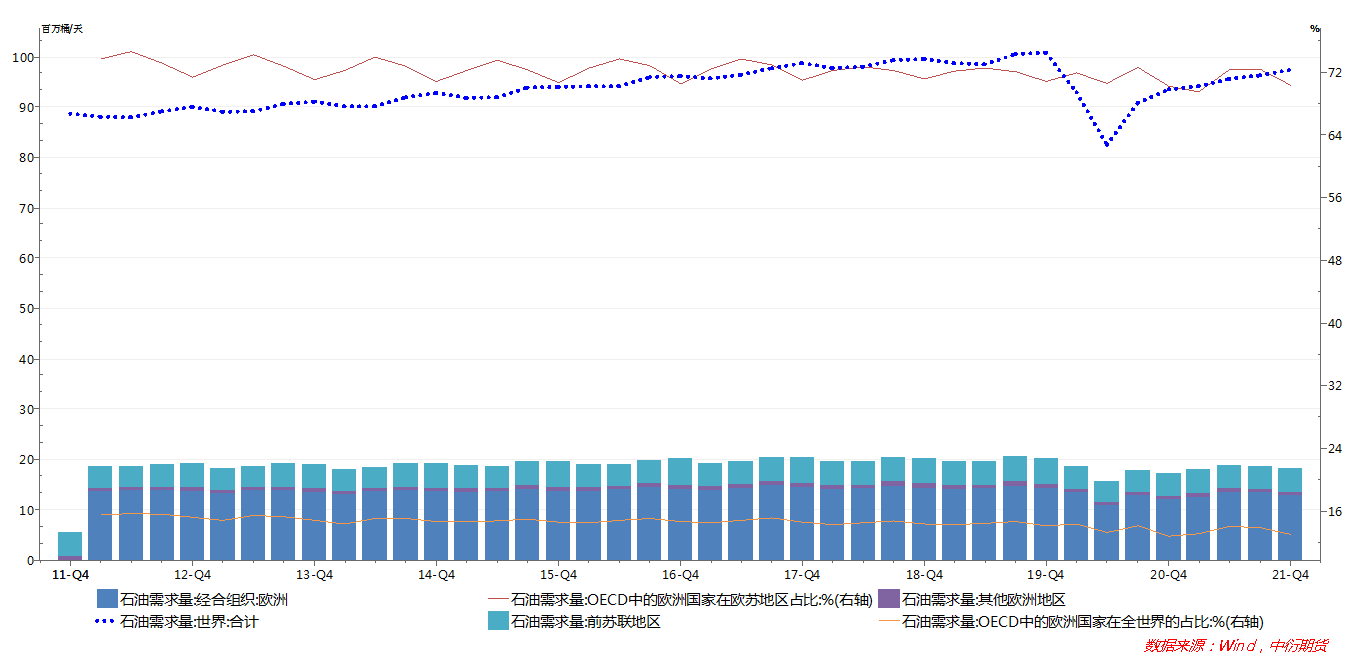

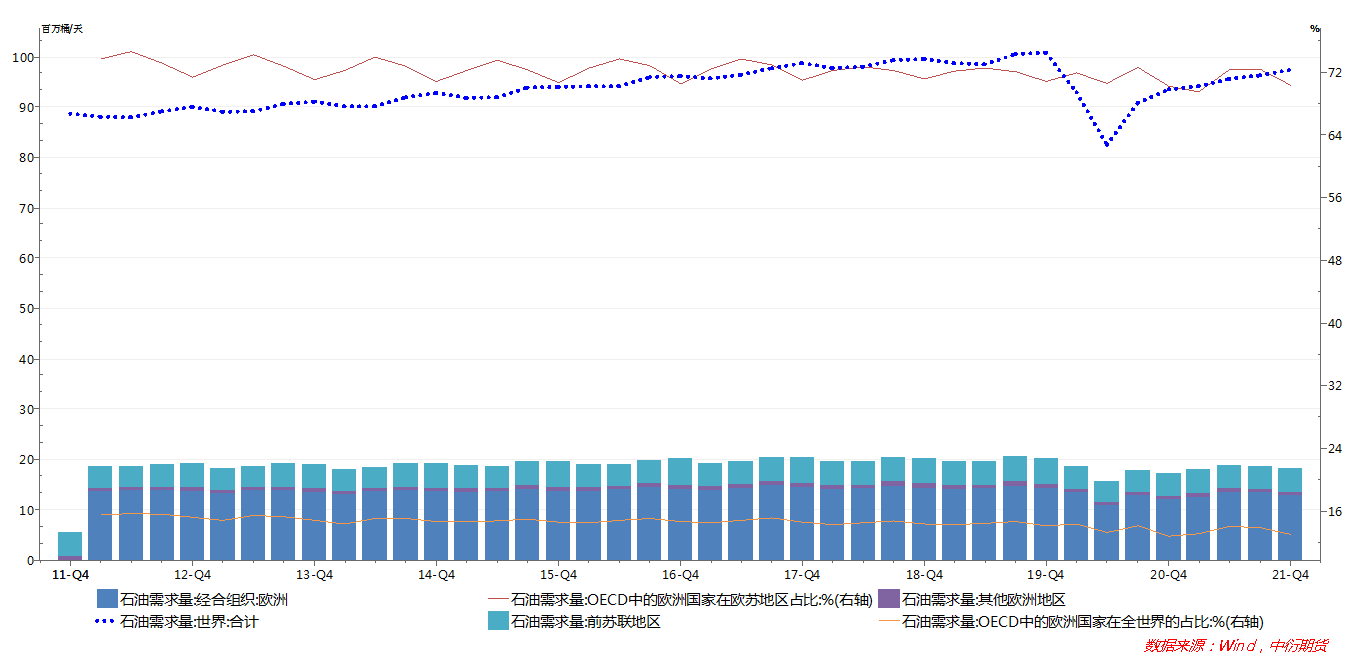

与中国的需求地位不断上升不同的是,OECD中的欧洲国家的石油需求量却在欧洲和前苏联地区中的占比缓慢下降,由于欧洲的疫情的爆发时间比我国晚一些,所以OECD中的欧洲国家的石油需求在2020年二季度才出现明显下降,全世界的石油需求在2020年二季度出现了剧烈下降,OECD中的欧洲国家的石油需求在欧苏地区和全世界的占比都在2020年二季度下降明显;不过到三季度已经基本恢复常态,到2021年底OECD中的欧洲国家的石油需求在欧苏地区的占比预计为70.36%,在全世界的占比约为13.04%,OECD中的欧洲国家的石油需求在全世界的占比将逐渐被中国超越,欧洲经济地位的滑落可见一斑。

图20 OECD中的欧洲国家的石油需求在欧苏地区和全世界的占比

3.6 原油供需平衡

从原油供需平衡表的差额数据来看,到2020年四季度,根据OPEC的统计,每天的原油短缺量为158万桶。伴随着原油价格的反弹,预计2020年二季度,非OPEC国家的石油供给量下降至6090万桶/天已经见底,之后持续回升,包括2021年。

图21 原油供需平衡与价格

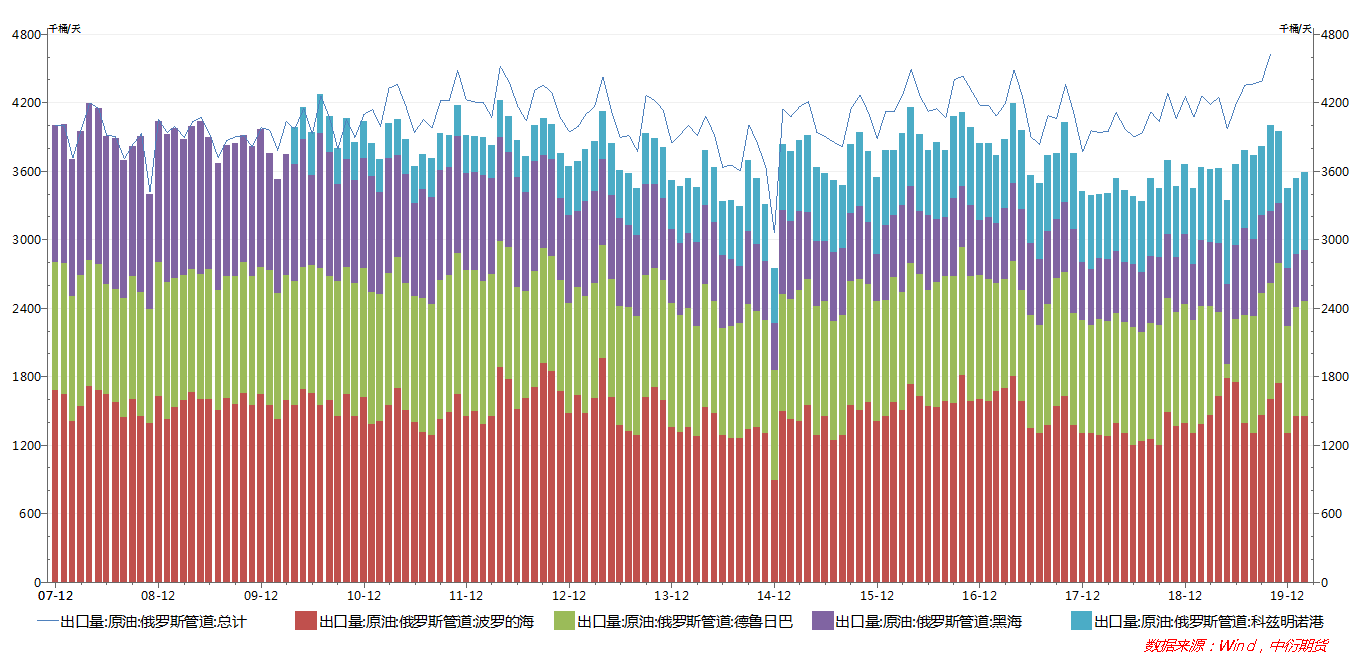

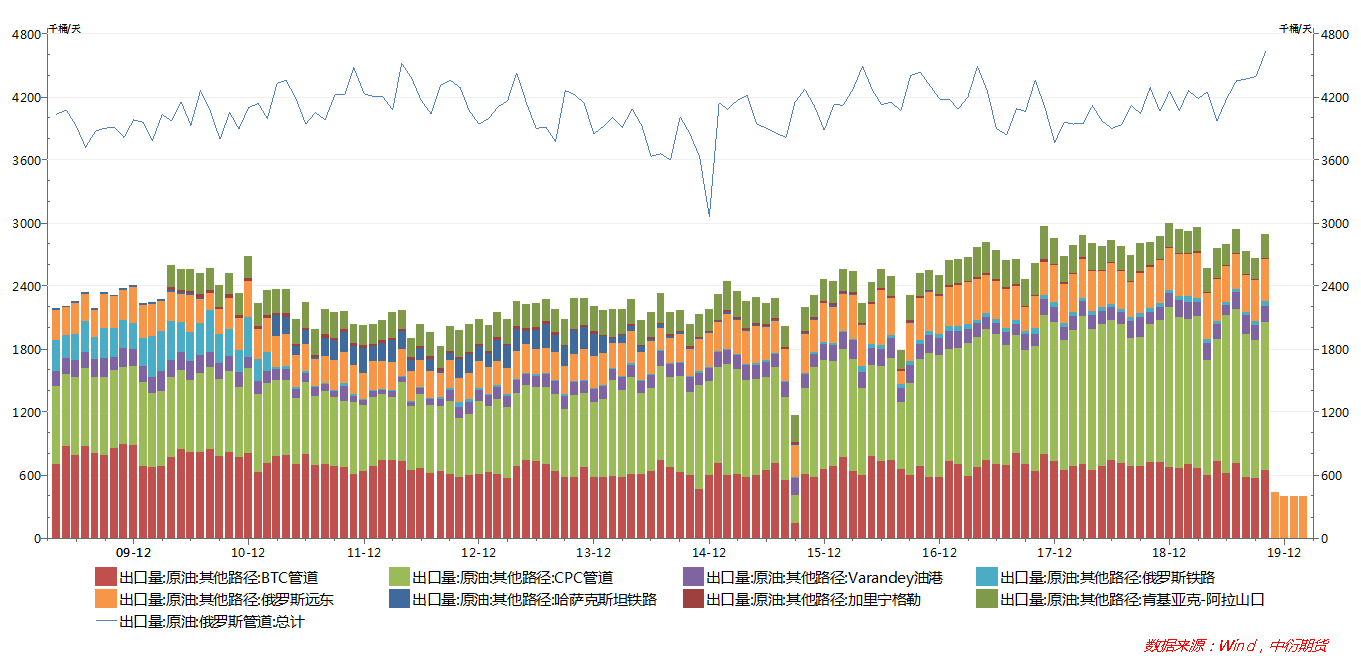

4.1 非海运的原油出口

作为一个缺乏不冻港出海口的原油出口大国,俄罗斯的管道出口占据其原油出口的较大比例,这其中以波罗的海和德鲁日把两条管道份额最大,科兹明诺港的管道的原油出口也比较可观,可能受到一些地缘政治方面的影响,2020年以来,俄罗斯通过黑海管道出口的原油数量有所下降。

图22 俄罗斯管道原油出口

除了俄罗斯的管道原油出口外,其余非海运的原油出口途径的总和也只占到俄罗斯管道出口的三分之二左右;其中又以CPC管道、BTC管道和俄罗斯远东这三条出口途径为主,如下图所示。

图23 非海运的原油出口途径及数量

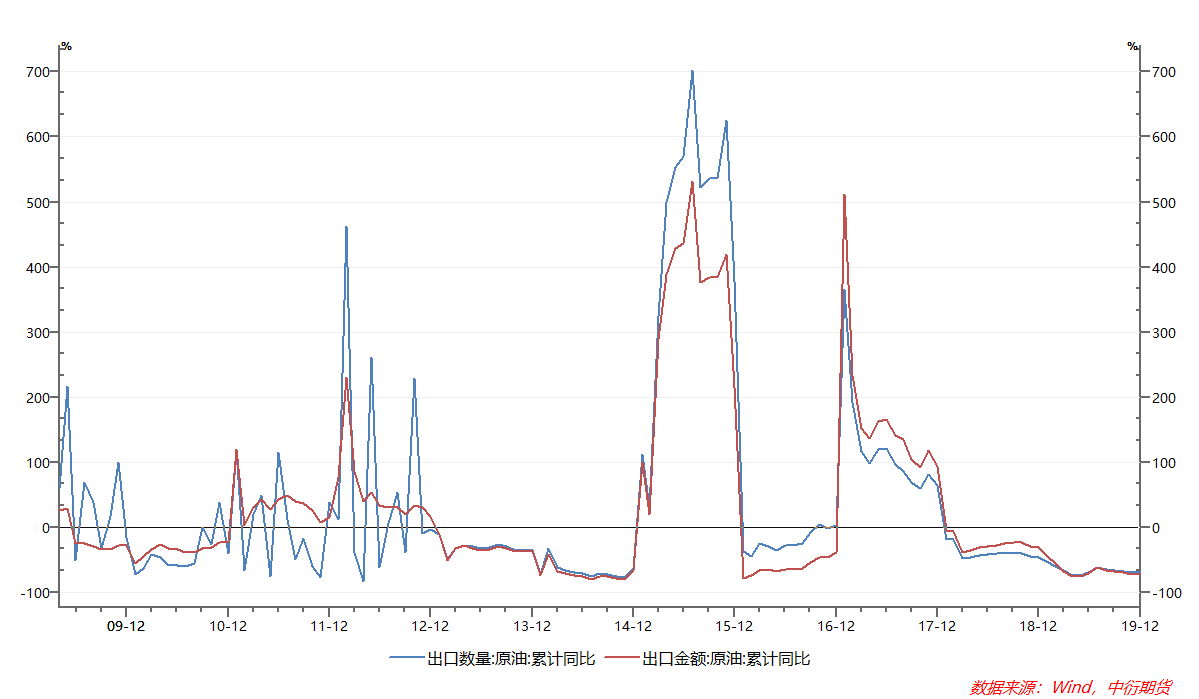

4.2 我国的原油出口

跟我国的原油进口数量和金额相比,我国的原油出口数量和金额近乎可以忽略不计;另外我国的原油出口不像进口那般稳定,变化比较大,如下图所示。

图24 我国原油出口的同比情况

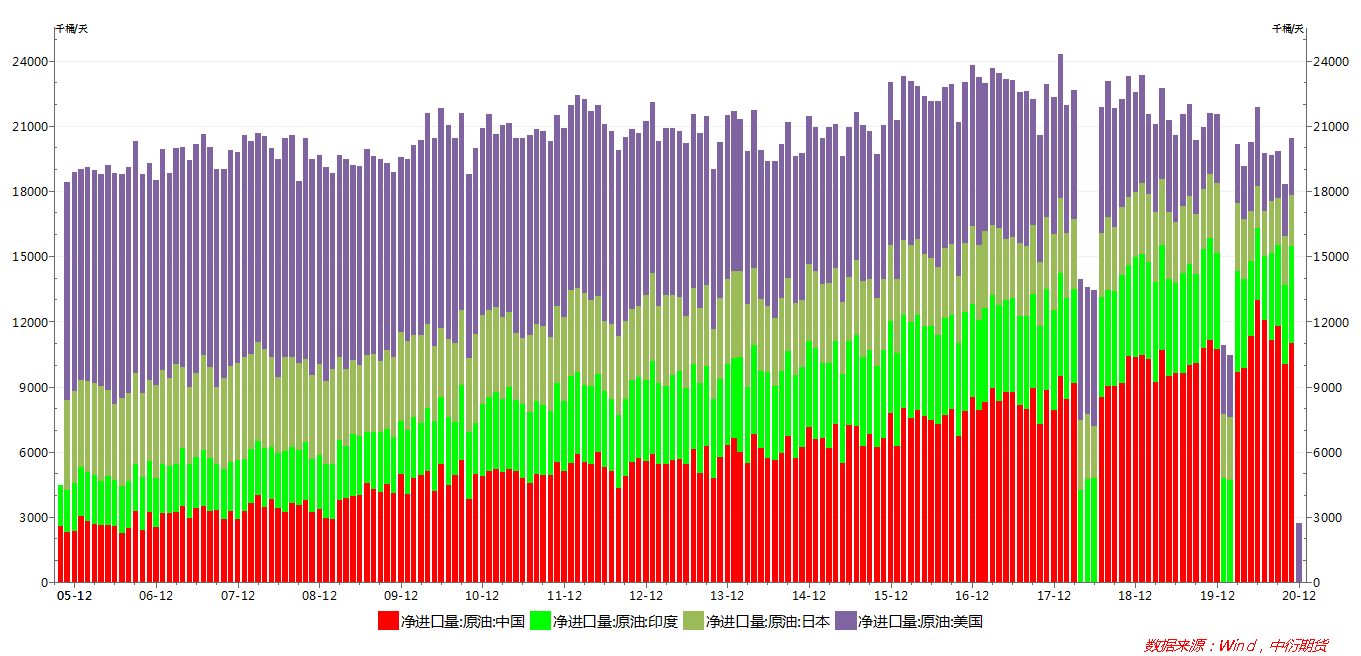

4.3 亚洲及美国净进口量

由于庞大的人口,中国和印度已经成为主要的原油进口国,不过印度的原油进口量增加极其缓慢,而中国的原油进口量多年来持续快速增加;作为第三大经济体,日本的进口量比较稳定,不过也有轻微的收缩态势;美国作为第一大经济体,近年来逐渐实现了能源独立,其原油净进口量持续降低,净进口量已经下降到与日本相当。

图25 亚洲及美国原油净进口量

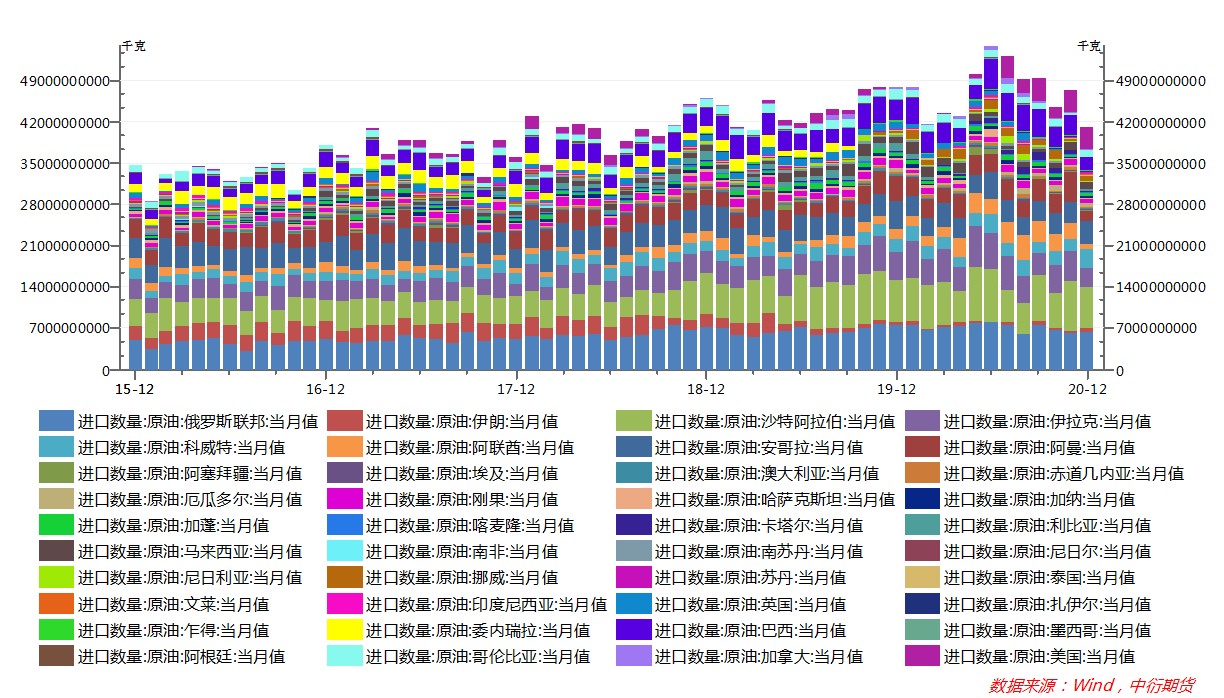

4.4 我国原油来源国的进口量

我国进口原油的来源国有四十多个,俄罗斯和沙特是并列最主要的进口国,此外,中东的伊拉克、科威特、阿联酋和阿曼排名前列,近月来原油进口量也保持稳定,还有非洲的安哥拉;我国从美洲的进口国主要是巴西。从2020年5月起,我国突然增加了原油的进口力度,并于6月达到顶峰,之后逐月下降,但到2020年12月又明显回升;需要注意的是2020年后半年我国显著增加了从美国的原油进口,这应该是中美贸易协议中规定的内容,这与我国原油期货的走势基本吻合。

图26 我国原油来源国的进口量

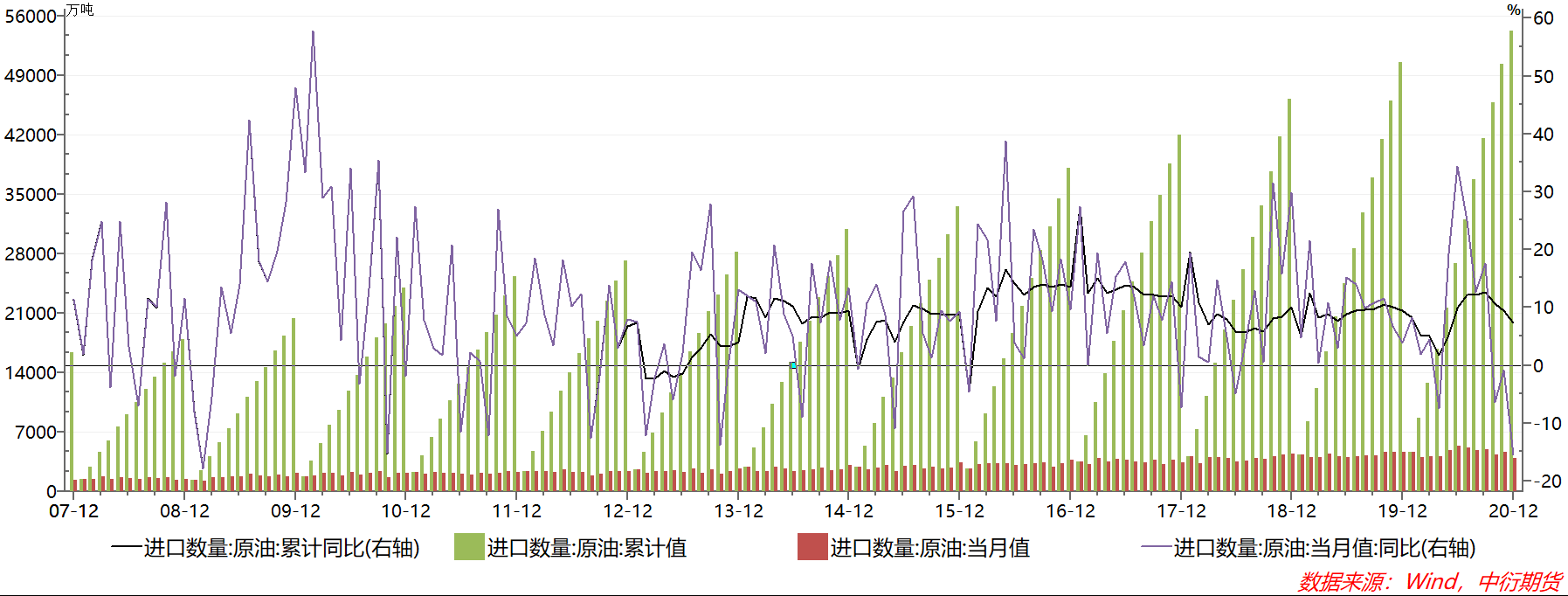

4.5 我国的原油进口情况

近年来,我国原油的进口量逐年增加,进口原油的累计同比持续为正;但是受到疫情的影响,我国在2020年4月的原油进口量同比骤然变为-7.55%,不过历史上当月进口同比变为负数也不鲜见。从2020年5月起,我国无论是当月还是累计的原油进口量都纷纷转正,大幅回升,跟2015-2016年间油价暴跌时期相当。从5月起,我国就大举从海外购入原油,6月达到顶峰,当月同比增34.36%,后续我国的月度进口量同比情况便每况愈下,尽管12月我国原油进口量环比增加,但同比仍然下降15.42%,显示了只有我国经济的一枝独秀,仍然不能消耗掉我国往年的炼化产量。

图27 我国进口原油数量的同比情况

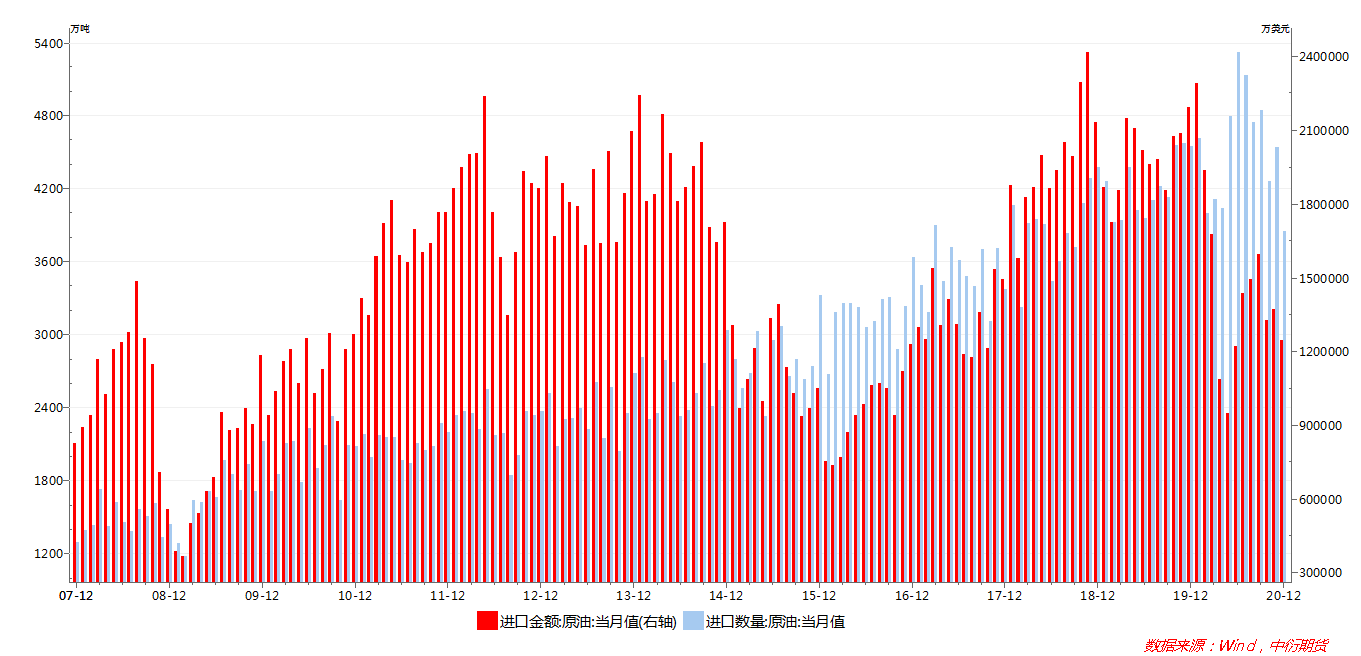

从我国进口原油的数量上来看,总体上还是保持稳定的,2020年6月,我国进口原油数量创出历史新高后便逐步减少;但是由于原油价格的跌宕起伏,我国原油的进口金额就显得起伏不定了,如下图所示。

图28 我国进口原油数量和金额对比

4.6 OECD的原油库存

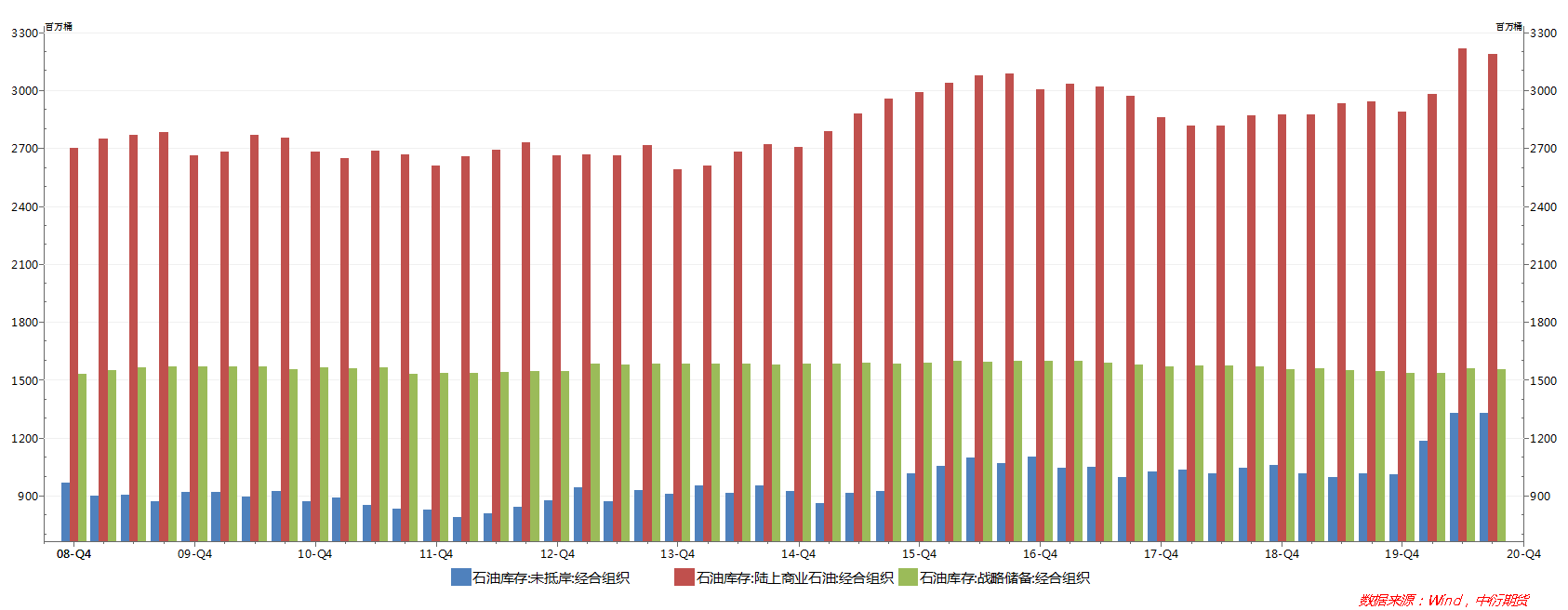

在经济合作与发展组织(OECD)的战略储备库存中,出于对各地区的储量资源的担忧考虑,欧洲和亚太地区的战略储备库存在OECD总数中的占比略超50%,而美洲国家战略储备的石油库存不足总数的一半。

图29 OECD各地区战略储备的石油库存

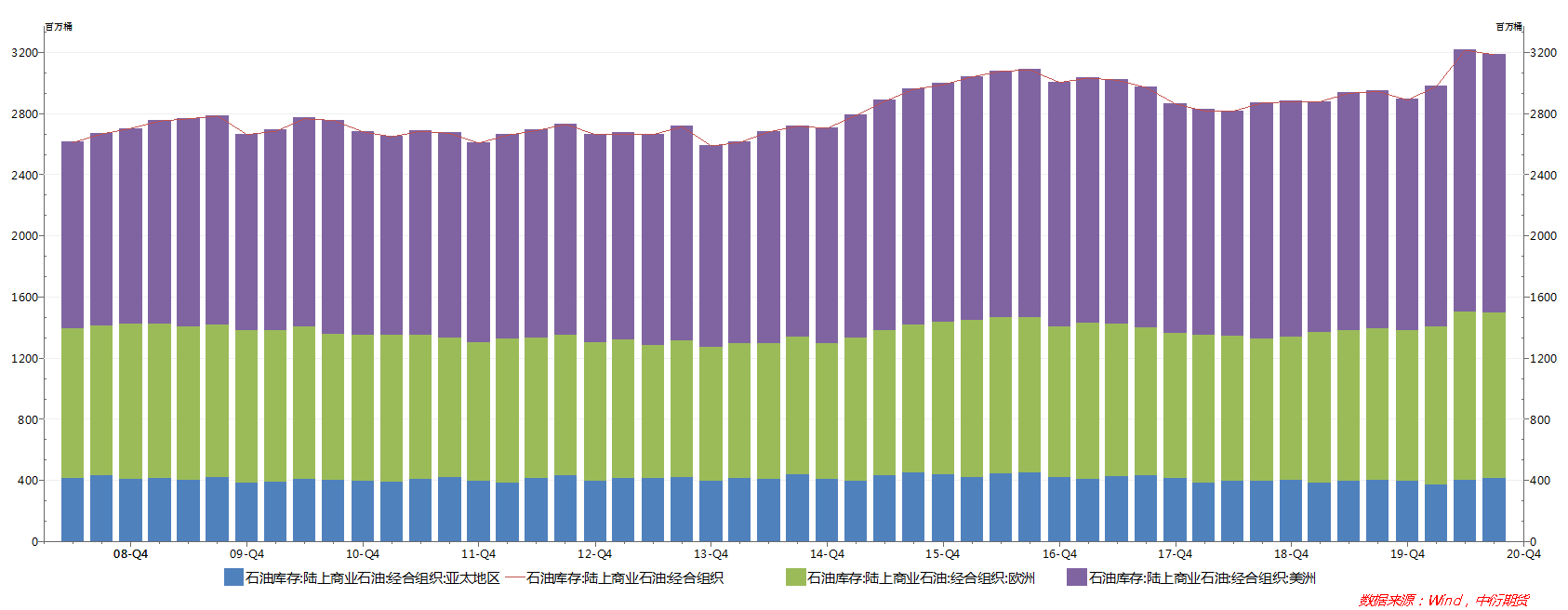

不过OECD的战略储备数量也只能占到OECD陆上商业石油库存的一半左右,而且OECD的石油库存的变化基本上体现为陆上商业石油库存的变化,其战略储备基本不变,如下图所示。

图30 OECD的战略储备与陆上商业石油库存

跟战略储备相比,亚太地区的陆上商业石油库存在OECD总数中的占比很小,大概只有六分之一左右,欧洲的陆上商业石油库存在OECD总数中的占比稍大,约三分之一,而美洲的陆上商业库存在OECD总数中占比最大,几乎是半壁江山,当然美洲的陆上商业库存的波动也最大。

图31 OECD各地区的陆上商业石油库存

跟陆上商业石油库存和战略储备相比,OECD的未抵岸石油库存的占比就更小了,甚至不足OECD的战略储备的一半,但是这一状况在2020年发生了实质性的变化,2020年一至三季度的未抵岸的石油库存持续攀升,已经接近战略储备的水平,如下图所示。

图32 OECD的各式石油库存比较

从更细的角度看,美国的石油库存几乎占到了OECD所有国家总和的一半,截止到2020年10月,OECD总共的石油库存为4672.21百万桶,其中美国的石油库存为2024.25百万桶,尽管美国已经实现了能源独立,从原油净进口国变成了净出口国,但是截止到2020年10月,包括美国在内的OECD各主要成员国的石油库存变化并不大,但汇总起来总和却有明显增加。

图33 OECD的各国的月度库存

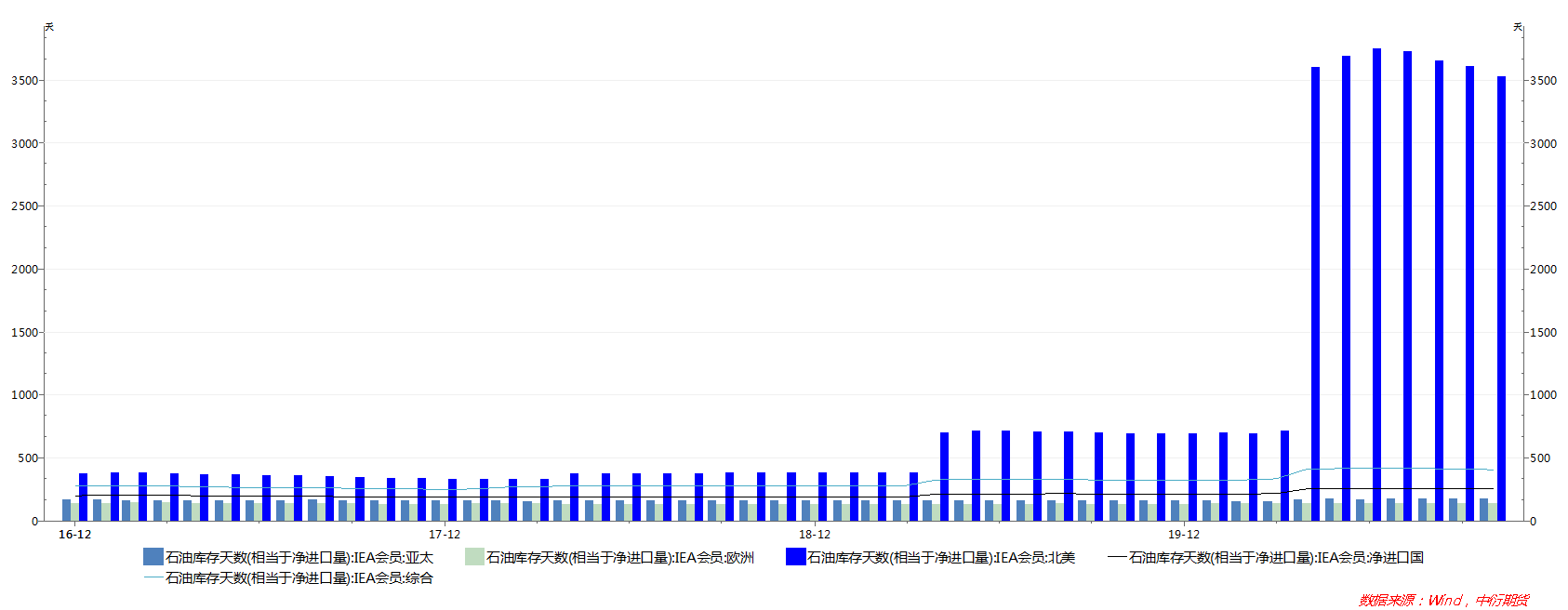

4.7 IEA会员的石油库存

出于国家能源安全的考虑,国际能源署(IEA)对其会员国的石油库存天数有一定要求,截止到2020年1月,IEA的欧洲会员的石油库存天数为136天,相对较低;而IEA的亚太会员的石油库存天数为158天,IEA的北美会员的石油库存天数为697天,都非常安全,其中北美会员的石油库存在2019年4月几乎跃升式翻倍;到2020年1月,IEA会员中的净进口国的库存天数为214天,IEA会员的综合石油库存天数为328天。由于疫情导致需求量的骤降,北美的石油库存天数(相当于净进口量)从2020年4月起,直线上升至3601天。

图34 IEA各地区的石油库存

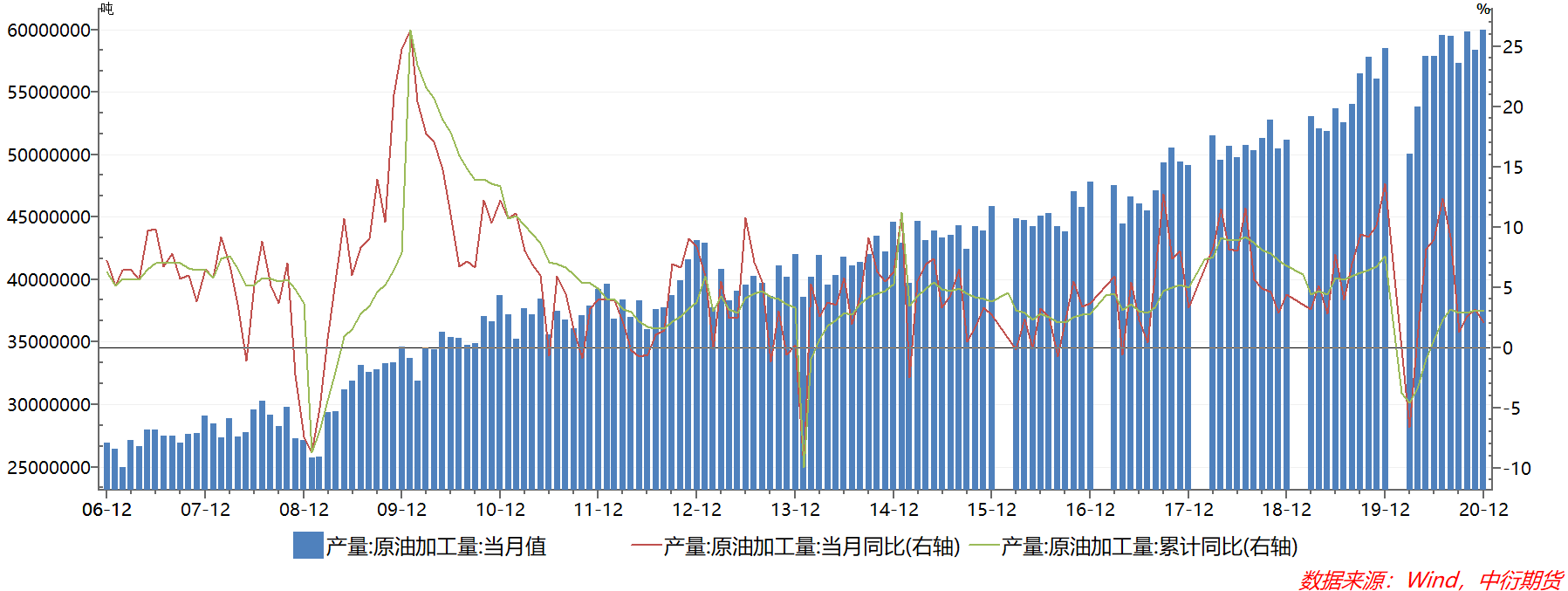

5.1. 我国的原油加工

由于2020年的新冠疫情,我国的原油加工量在一季度出现了大幅萎缩,但由于我国疫情控制得当,二季度后出现了报复性反弹,截止到2020年12月,我国原油加工量当月同比上升2.1%,累计同比上升3.0%,如下图所示。

图35 我国的原油加工量的当月和累计同比

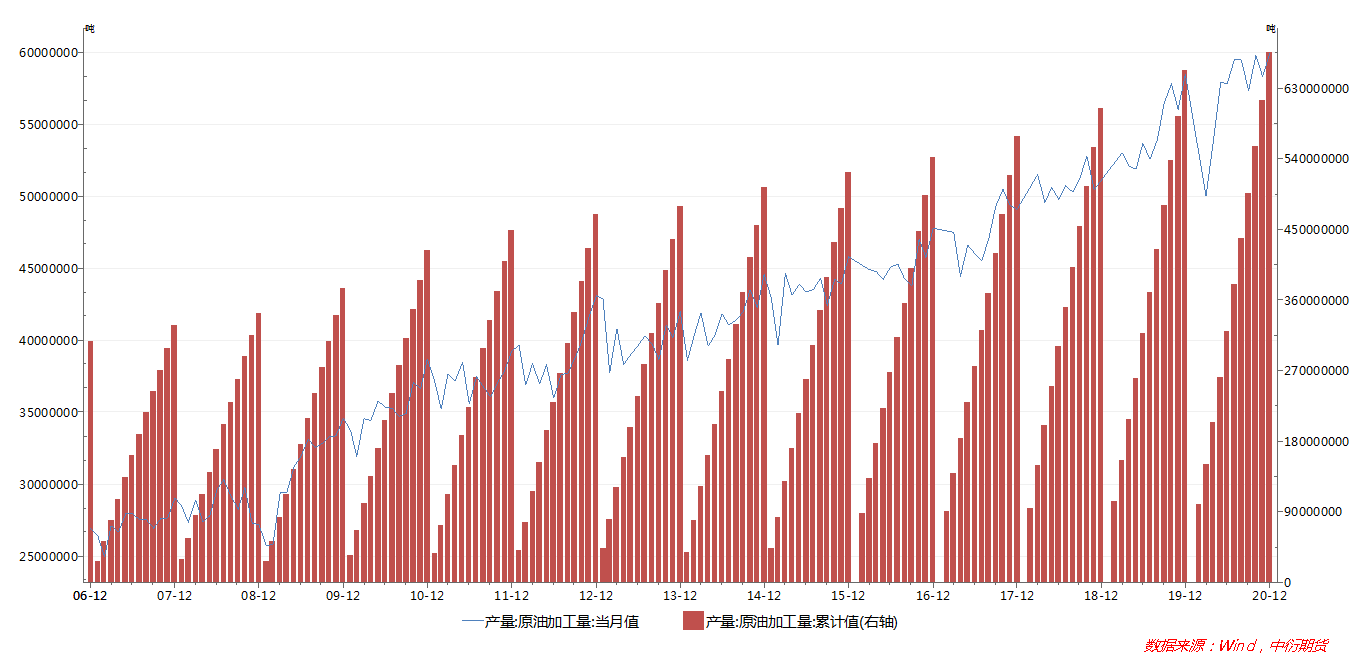

随着我国经济规模的持续扩大,我国近年来的原油加工量持续地逐年增长,例外情况只出现在2008年金融危机、2014年春节附近和2020年春节后期;截止到2020年12月,我国当月的原油加工量为6000万吨,当年累计的原油加工量为6.744亿吨,如下图所示。

图36 我国的原油加工量的当月值和累计值

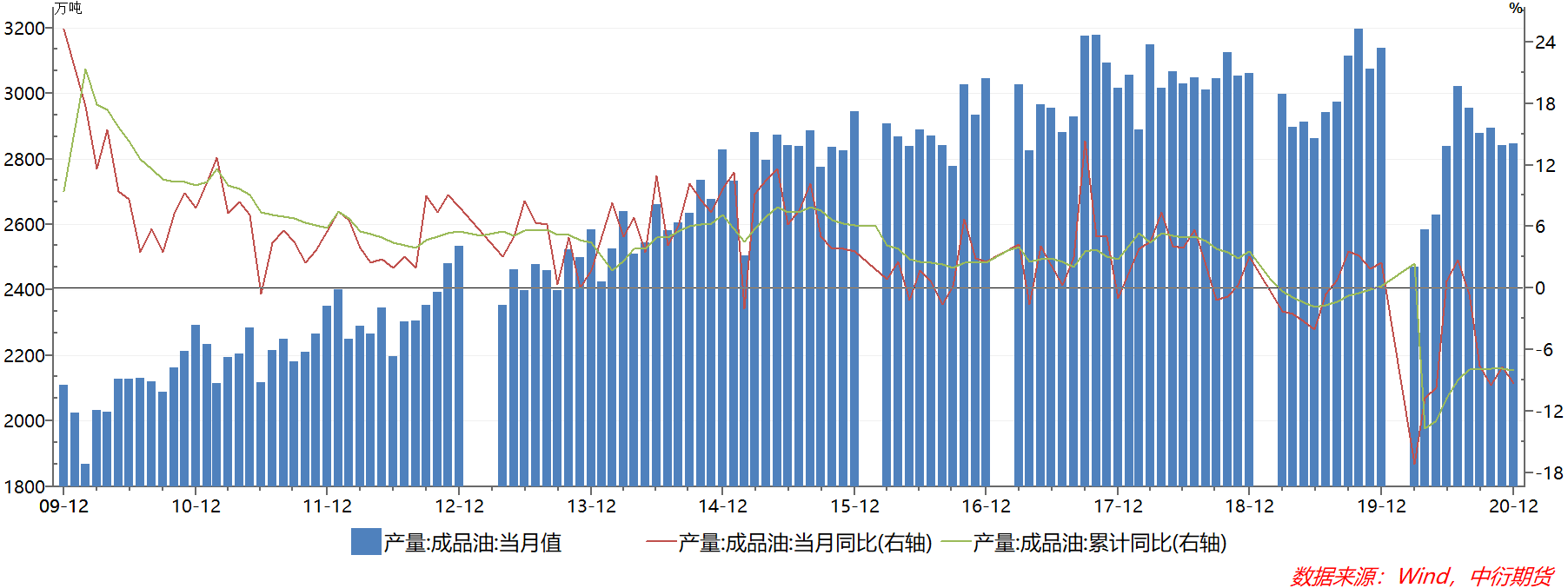

5.2. 我国成品油的生产

跟我国的原油加工类似,我国的成品油的生产规模也呈现逐年扩大的态势,但不同的是,自2017年起,我国成品油的生产出现了增长乏力的迹象,这种迹象在2019年尤其明显;到2019年6月,我国的成品油产量当月同比下降4%,当年累计同比下降1.8%。到2020年12月,我国当月的成品油产量为2847.5万吨,当月同比下降9.3%,累计同比下降8.6%,这与2019年下半年的高基数有一定关系,如下图所示。

图37 我国成品油产量的当月和累计同比

我国成品油的生产在2019年上半年出现了明显的衰退,但是随着我国能源政策的调整,2019年下半年我国成品油的生产出现了明显的好转;不过2020年受疫情影响,但是在我国成品油地板价政策的带动下,我国成品油的生产在前半年快速反弹;截止到2020年12月,我国当月生产成品油2847.5万吨,当年累计生产成品油3.3亿吨,如下图所示。

图38 我国的成品油产量的当月值和累计值

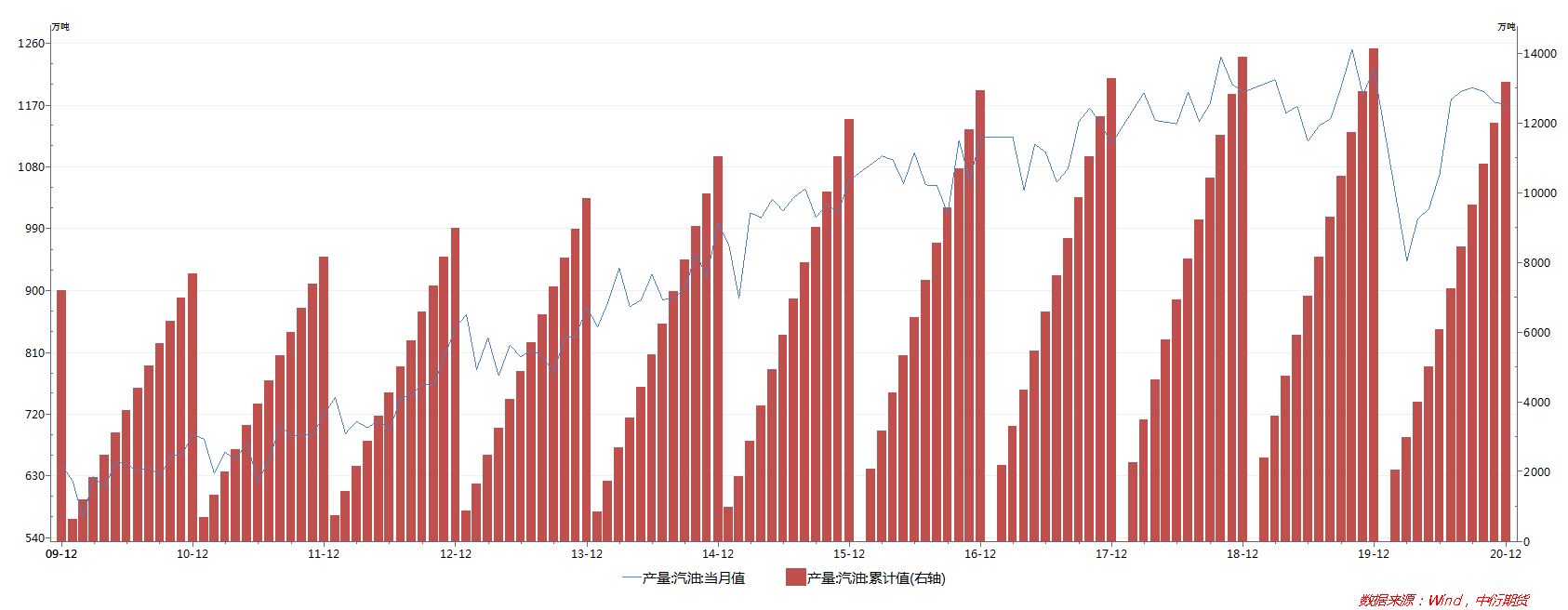

稍显意外的是,我国汽油的生产与成品油整体的生产变化比较接近,与我国家用汽车的逐渐普及相关,在2008年后我国的汽油生产甚至有过一段高速增长期,然而受到汽车行业日新月异的技术变革影响,2019年我国的汽油生产已经增长乏力,到2020年12月,我国当月生产汽油同比下降4.2%,累计同比下降6.6%,如下图所示。

图39 我国汽油产量的当月和累计同比

截止到2020年12月,我国当月生产汽油1171.1万吨,不及去年12月,当年累计生产汽油1.32亿吨,不及去年。

图40 我国的汽油产量的当月值和累计值

相比之下,我国柴油的生产萎缩程度受疫情影响小一些,截止到2020年3月,我国的柴油产量当月同比下降9.4%,累计同比下降12.9%,不过后续快速恢复;截止到2020年12月,我国当月生产柴油1301万吨,当月同比下降11.7%,累计同比下降4.6%,如下图所示。

图41 我国柴油产量的当月和累计同比

不同于汽油,我国柴油的生产几乎在2008年金融危机后就出现了后继乏力的迹象;早在2013年,我国的柴油生产几乎停止增长,后续几年虽然有所反复,但可能受到我国农业生产、传统基建甚至航运规模的增长乏力,到2019年终于进入了明显的负增长状态。截止到2020年12月,我国当月生产柴油1301万吨,当年累计生产柴油1.59亿吨,如下图所示。

图42 我国的柴油产量的当月值和累计值

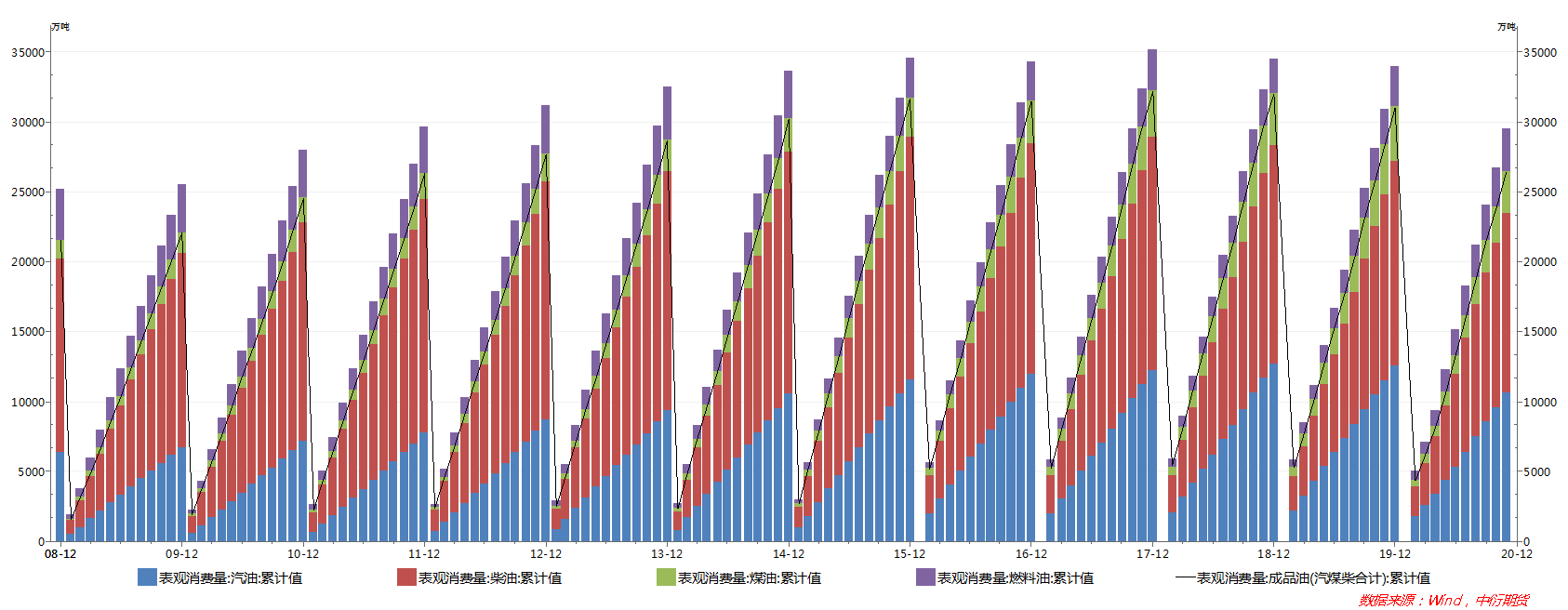

5.3. 我国成品油及其它石油制品的表观消费量

自2015年以来,我国的成品油的消费基本停止增长;截止到2019年底,我国累计消费成品油3.1亿吨,其中累计消费汽油12516.93万吨,累计消费柴油14619.3万吨,累计消费煤油3878.15万吨,累计消费燃料油2836.7万吨。截止到2020年11月,我国累计消费汽油10593.64万吨,累计消费柴油12869.22万吨,累计消费煤油2959.12万吨,累计消费燃料油3069.34万吨;2020年11月,我国累计消费成品油(汽煤柴合计)26421.98万吨;与2019年11月相比,我国的成品油消费仍然大幅下降了。

图43 我国成品油的表观消费量

跟我国成品油的消费类似,我国石油焦的表观消费量近两年来趋于稳定,但2020年似乎又开始增长;我国石脑油的表观消费量丝毫未受到疫情影响,截止到2020年11月,我国今年石油焦的累计表观消费量为3424.46万吨,同比增加10.8%;7月我国今年石脑油的累计表观消费量为4570.69万吨,同比增加9.95%。如下图所示。

图44 我国其它石油制品的表观消费量

总体来看,OPEC+将继续稳步推进此前达成的减产协议。伊拉克在二月将继续加大减产力度以弥补去年违反OPEC+减产协议产生的影响。同时进入二月以后,沙特也将进入此前宣布的自愿增加减产配额的阶段。因此在原油供应上将依旧处于偏紧阶段,或将出现一定产量的下降。供需端边际修复带动原油去库,一季度沙特自愿多减产将加快市场去库,但 2021 年由于需 求恢复进度边际递减,市场去库速度也将明显放慢。需求方面,全球新冠肺炎疫情形式依旧不容乐观,新冠疫苗分配的不均,接种进程的不如预期都为原油的需求前景蒙上阴影,尽管原油需求中长期受到经济复苏提振,但在短期内难有改观。原油的基本面短期内仍难以出现根本性的改观,预计原油仍将处于宽幅震荡走势,建议投资者关注欧美经济政策。风险揭示:您应当客观评估自身财务状况、交易经验,确定自身的风险偏好、风险承受能力和服务需求,并遵循“买卖自负”的金融市场原则,充分认识期货交易的风险,了解任何有关期货行情的分析、预测都可能与实际情况有差异。自行决定是否采纳期货公司提供的报告中给出的建议,并自行承担交易后果。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

点一个在看,给我们爱的鼓励!

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信