发布时间:2023-01-20 08:31:19

中衍期货投资咨询部

2022年,甲醇期货价格整体呈现M型走势。一季度,2021年年底市场对美联储加息预期的增强,大宗商品价格承压。不料2月下旬俄乌战争爆发,国际原油快速上涨,进而导致商品通胀逻辑走强,甲醇期价在3月上旬达到年内最高点。4-7月,国内疫情再次爆发,各地运输封控导致经济下滑预期加强,随着国内疫情逐渐严重,市场开始交易现实需求走弱,煤炭成本支撑崩塌,甲醇价格走弱;夏季用煤高峰预期使得甲醇成本一度得到支撑,但因通胀持续飙升,6月中旬美国激进加息75个基点,全球流动性收紧,甲醇跟随能化产品集体下滑。去年7月至国庆节,甲醇国内外供应出现大幅缩量,国内主要为集中性的常规装置检修,而海外伊朗地区则受运力影响大面积产能进入停产状态,进口减量明显;随着MTO装置陆续重启,刚需备货需求下,沿海区域在可流通货源愈发紧俏,价格重心也逐步抬升。国庆节后,内蒙久泰新建200万吨/年甲醇装置投产及出货也给内地的供应端带来了扰动,虽然沿海市场可流通货源紧俏,但MTO亏损扩大带来需求端负反馈压制,期价持续承压至年内低点附近;后来国内疫情管控放松和房地产纾困方案也提振了市场信心,甲醇价格有所反弹。

从甲醇的生产端来看,当前来自煤炭的成本端对后续市场影响较大,而当前煤炭市场的最大变量来自澳大利亚煤炭的进口松绑,今年年初,发改委计划将首先允许宝武、大唐、华能和国能四家企业恢复自澳进口煤炭,禁令最早可能于4月1日撤销。2020年以前我国动力煤、炼焦煤进口均较为依赖澳大利亚,自2021年5月后澳煤进口持续停滞,2021年澳煤进口较2020年大幅下降85%。但澳煤禁令对动力煤进口影响较小,2021年全国动力煤进口仅较2020年小幅下降5.6%;动力煤进口迅速向俄罗斯、印尼转移,2021年俄罗斯、印尼动力煤进口占比自2020年的19.8%、25.4%大幅升至39.6%、36.8%。我国煤炭进口格局已经重塑。而且澳煤禁令对澳大利亚煤炭生产和出口的影响并不大,澳煤已经较快形成了新出口格局,考虑到澳煤矿商已基本签订完2023年长协合同,即便我国重新恢复澳煤进口,也难以在短期内改变澳煤新出口格局。此外,当前进口澳煤价格并不具备明显优势,进口带来的供给冲击或较小。

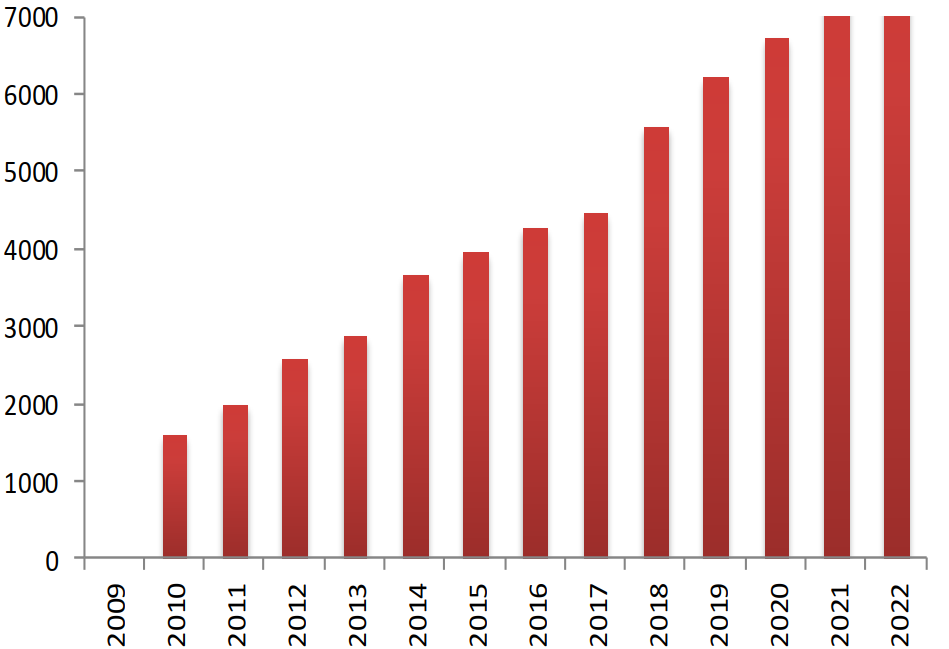

从甲醇行业本身来看,2015-2017年间整个行业处于供需紧平衡状态。2017-2020年,中国以及全球甲醇行业持续处于高扩能状态,甲醇产能超过9200万吨。我国甲醇市场经历产能快速投放后,供需格局略显过剩。2021年存在多套新增装置陆续投产,我国甲醇市场供应规模达到9891万吨。2022年仍有部分装置投产,我国甲醇供应规模成功突破一亿吨。

去年1-11月份,我国甲醇累计生产6963万吨,与2021年同期的6729.8万吨相比,窄幅上涨3.47%,12月我国甲醇产量预估为620万吨,去年年度产量预估在7580万吨左右。虽然新增产能规模与近两年相比有所下滑,但甲醇市场总供应能力提升,产量呈现稳步增加态势,货源供应较为充裕。

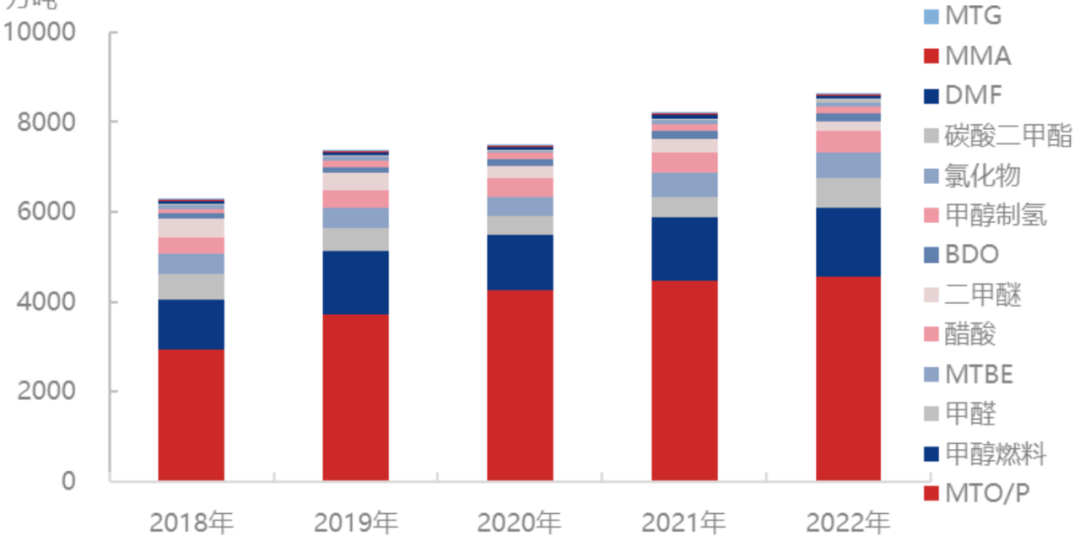

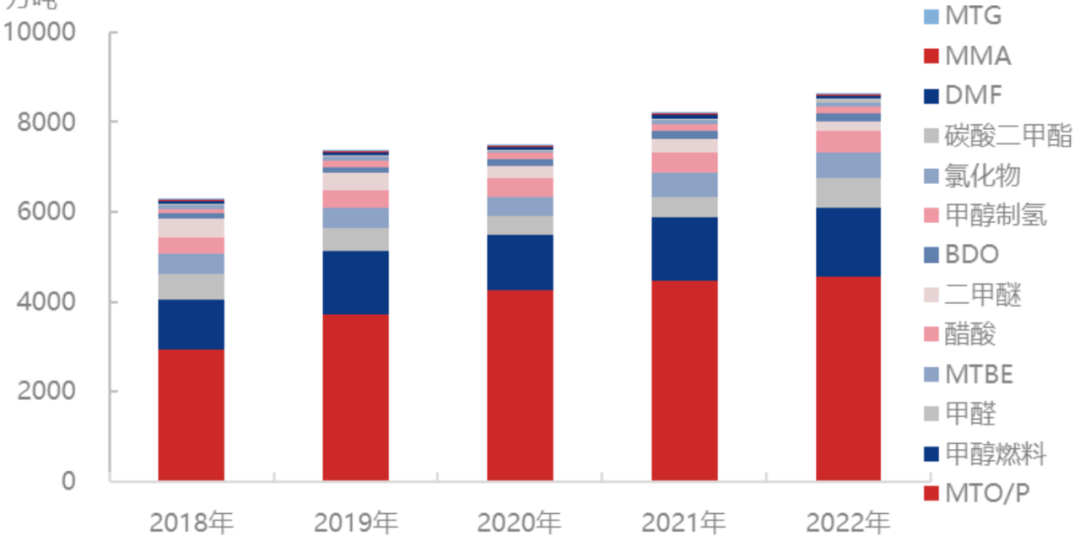

去年我国甲醇消费总量超8600万吨,但增速放缓至不足5%。2022年春节后,我国多数甲醛装置集中恢复,对甲醇需求量提升较大,另外MTO/P装置负荷有所提升,同样带动甲醇消费,3月我国甲醇消费量达到相对高位。2018-2022年我国甲醇消费量呈现逐年增加态势,年平均增长率超8%,其中2019年同比增速较快,超17%,主因久泰能、南京诚志二期、中安联合、宁夏宝丰及鲁西化工等多套MTO/P装置投产,较大幅度的提升了甲醇消费量,同时醋酸、MTBE消费也有不同程度的增加。但可能受疫情影响,近三年年度增速放缓相对明显,都不足10%。2023年我国甲醇消费可能仍旧以MTO/P(宁夏宝丰115万吨/年等新建MTO装置计划投产)为主;随着限塑令的不断推进及新能源的不断发展,BDO、碳酸二甲酯需求量增加或相对明显。尤其是锂电池行业的快速发展,推动了碳酸二甲酯新建装置投产较多,其对甲醇消费量的年均复合增长率接近36%,未来五年占比或从不足1%升至1%-2%范围。

综上所述,自从2022年冬季我国作出优化疫情防控措施的决策以来,市场对消费需求的复苏一直抱有比较强烈的预期,但是在我国动态清零政策的骤停后,奥密克戎变异毒株的症状之明显,对生产生活的短时影响之大远远超出了专家之前的研究预测,导致我国甲醇市场一度呈现明显的强预期弱现实状态。然而在全国大部分人从阳转阴后,三年大疫积累和压抑的出行需求再次引爆了部分能源市场,让我们看到了消费复苏的希望,强预期强现实的曙光初现。另外,来自房地产的持续不断的刺激,依旧值得期待后续对经济和需求的带动作用,尤其是改善性需求、二手房和租赁住房的需求增加将在2023年继续带动对可选消费品的需求。2023年的春节,将是我国消费复苏的大反攻,从结构上看,可能是从必须消费向可选消费的大转折点,而甲醇将明显受益于后者的复苏。不过既然是转折点,难免会有波动和反复,所以即使我们看好甲醇市场在2023年前半年的复苏,但是也不必春节前匆忙进场,春节前的甲醇期货价格强势仍然有节前补货的因素影响;估计春节后甲醇的价格也仍然有反复,总体上2023年可能是先扬后抑的节奏。

本报告的信息均来源于非保密资料,本公司力求但不保证这些信息的准确性和完整性。所载的意见或分析仅反映发布日的观点,在不同时期,本公司可发出与本报告所载意见或推测不一致的报告,投资者应当自行关注相应的更新或修改。本报告中的观点、结论和建议并不代表作者对价格涨跌或市场走势的确定性判断。同时也不作为日内交易参考。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信