中衍期货投资咨询部

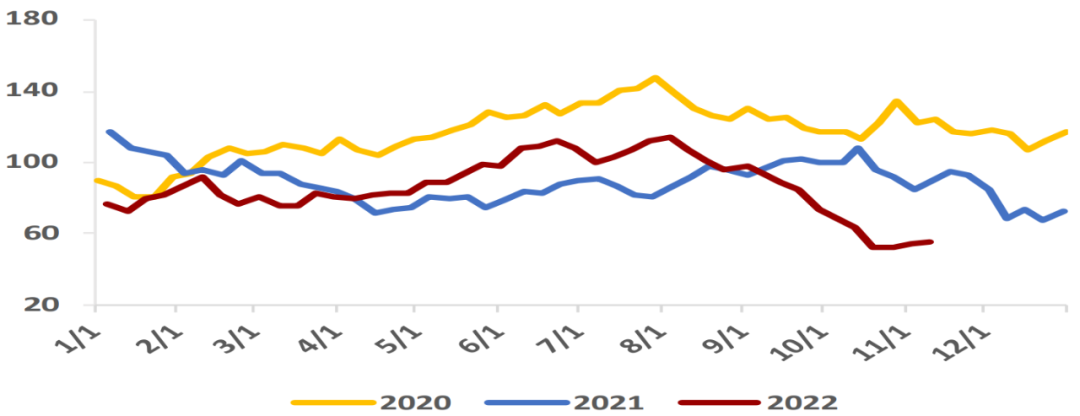

我国西北内部采购的原料煤价格最有优势。从原料煤采购成本来看,地理位置越接近煤炭产区且以集团内部采购为主的生产企业具有明显优势。我国西北内部采购与华东外部采购的价差能够达到636元/吨,原料端的价格差距非常明显。对比去年煤制甲醇装置生产利润来看,去年上半年煤制甲醇利润维持在20%-30%;下半年煤制甲醇受煤炭高价影响,整体利润回落甚至处于深度亏损,最大亏损达30%-40%;今年上半年,煤制甲醇亏损有所改善,亏损幅度缩窄至10%-20%。由于十月以来,我国甲醇现货价格比期货价格更加坚挺,基差走强,煤制甲醇企业的期货盘面亏损比现货亏损程度更加严重。

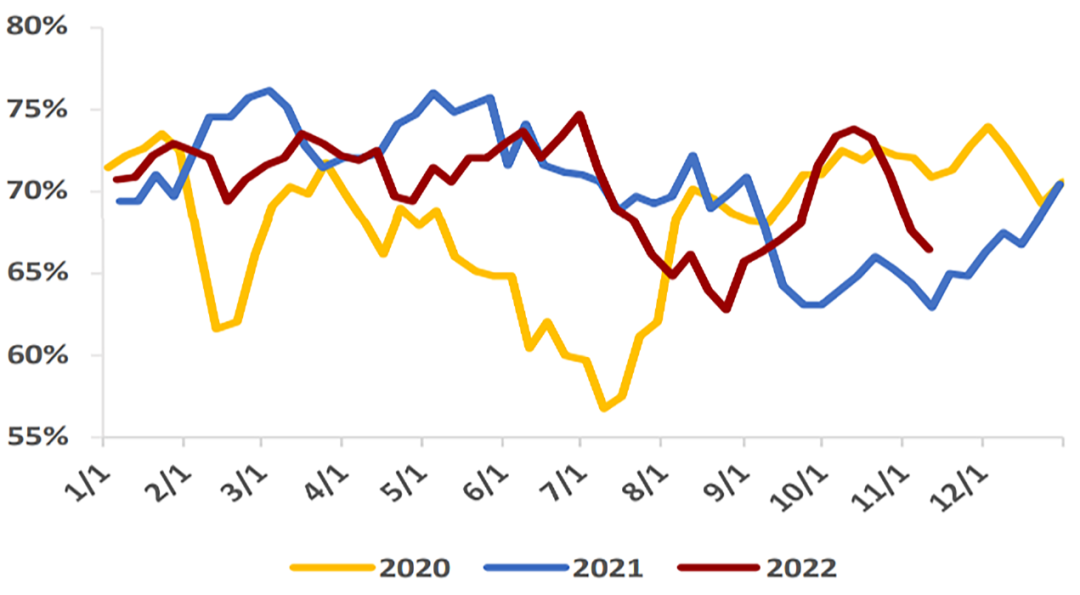

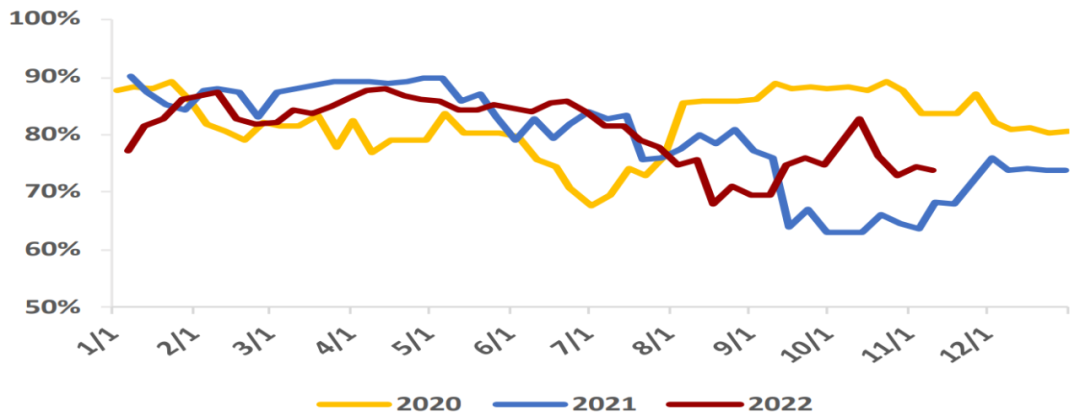

天然气驱动告一段落,目前海外价格高位大幅回落,一方面在于高库容超预期,另外近期欧洲地区温度较高缓解此前对于冷冻天然气不足的担忧。化工煤价从甲醇产业链利润看仍是偏高,华北某区域因高价原料有停车计划;但国内煤炭价格松动,局部地区受疫情、运输等影响出现供应扰动、矿区有因库存偏高降价情况。据悉近期盘面有交易煤炭大幅回落预期,届时需关注煤炭价格能否持续予以支撑。最近一周国内甲醇装置开工负荷为66.46%,较前一周下跌1.21个百分点,较去年同期上涨3.51个百分点;西北地区的开工负荷为78.08%,较前一周下跌0.46个百分点,较去年同期上涨3.55个百分点。

免

责

声

明

本报告的信息均来源于非保密资料,本公司力求但不保证这些信息的准确性和完整性。

所载的意见或分析仅反映发布日的观点,在不同时期,本公司可发出与本报告所载意见或推测不一致的报告,投资者应当自行关注相应的更新或修改。

本报告中的观点、结论和建议并不代表作者对价格涨跌或市场走势的确定性判断。同时也不作为日内交易参考。

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信