发布时间:2021-08-20 09:35:41

今年二季度末,液化石油气PG期货和海外天然气期货一举向上突破之前一年的震荡区间,节节攀升,成为能源化工中后知后觉后来居上的品种,近段时间已经成为能化系列中最强势的品种,如下图所示。尽管PG作为上市不久的期货品种,金融行业对该品种的理解和认识深度有限,但是从地缘政治和能源化工的宏观角度看,偶然中可能有其必然性。

图1 液化石油气PG期货近期价格

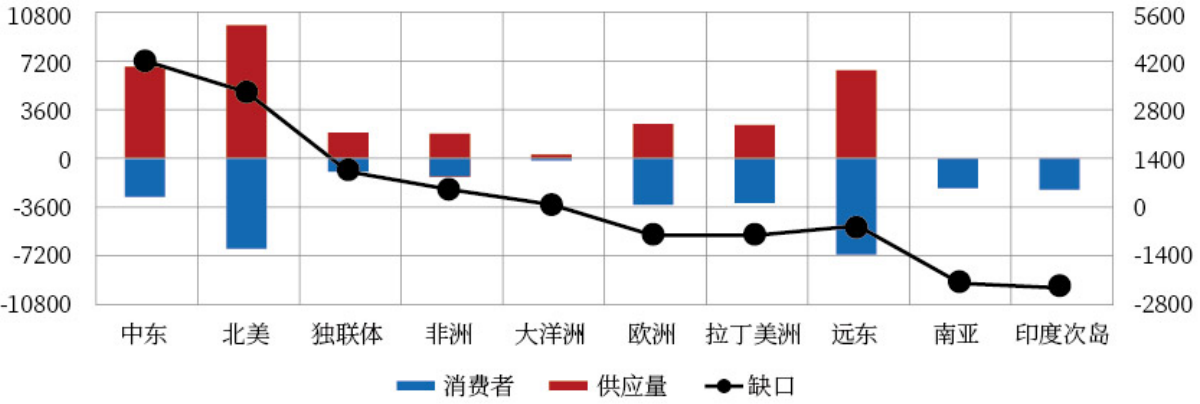

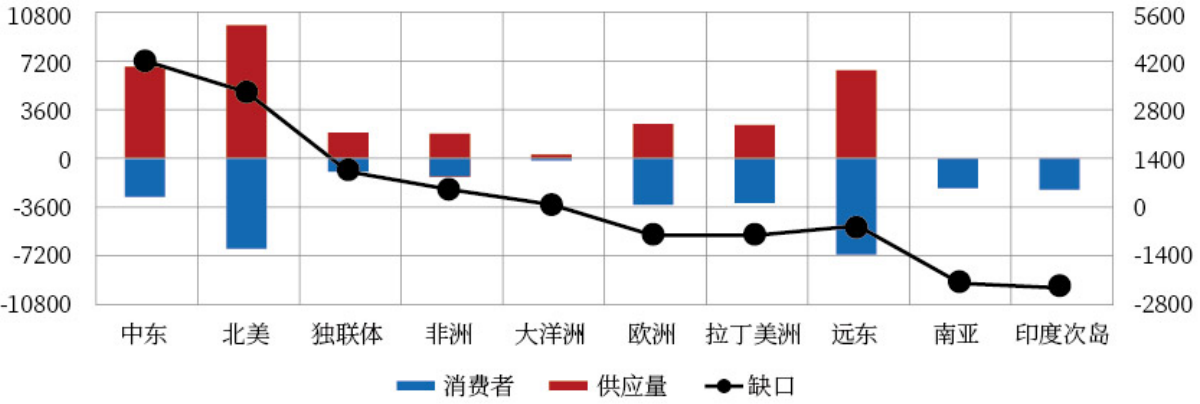

液化石油气LPG源自油气开采或石油炼化,成分以丙烷、丁烷为主,具有发热量高、低碳环保等特点,是一种重要的清洁能源。我国是世界第一大LPG进口国和消费国。虽然大连商品交易所的PG期货定位为燃料用,但通过替代品及升贴水的设计,将进口纯气、化工用LPG都纳入到交割体系中,能够覆盖95%以上的现货。现货中液化石油气进口量约占总供应量的40%,我国液化石油气进口以纯丙烷形态为主,约占74%左右,其次是以纯丁烷形态进口。从国际市场看,中东和北美是主要的出口地区,如下图所示。因而海外市场,尤其是丙烷出口较多的美国市场影响较大;由于今年美国夏季高温,其国内消费旺盛出口量有限,同时天然气增产不足,导致伴生丙烷今年产量维持在与同期近似的水平,难以满足今年新增化工需求;进入二季度累库季节后,其丙烷库存持续保持在20%以上的同比降幅。

图2 液化石油气供应和需求的区域分布情况

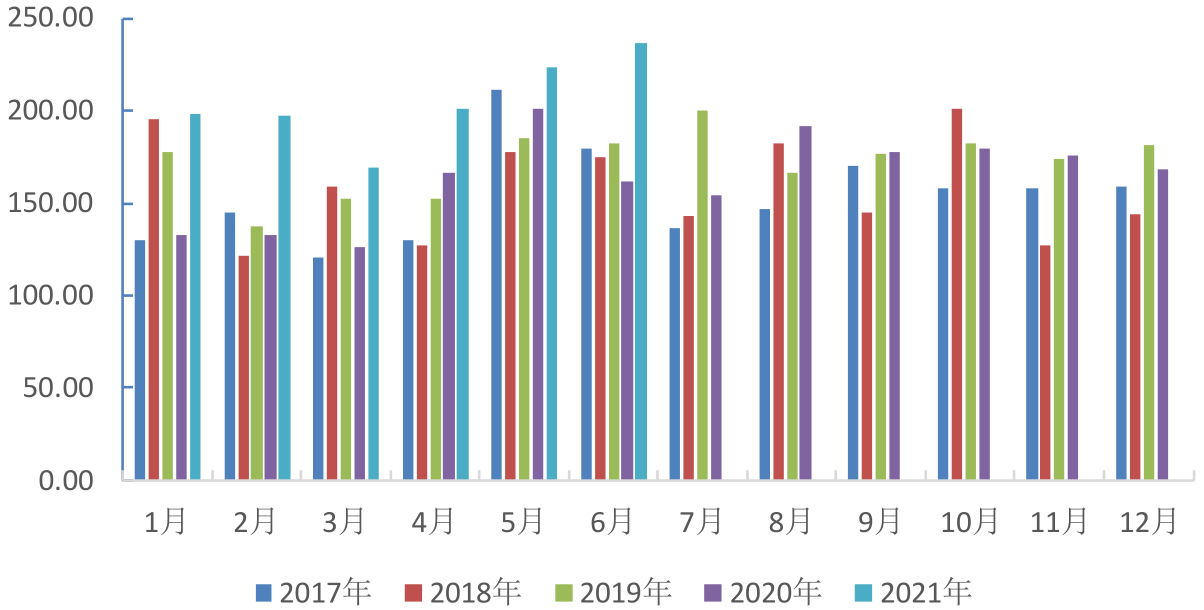

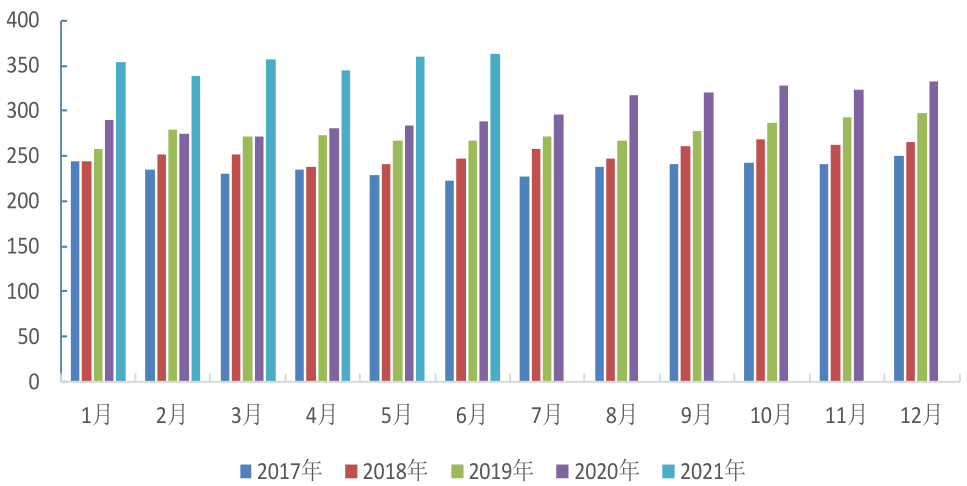

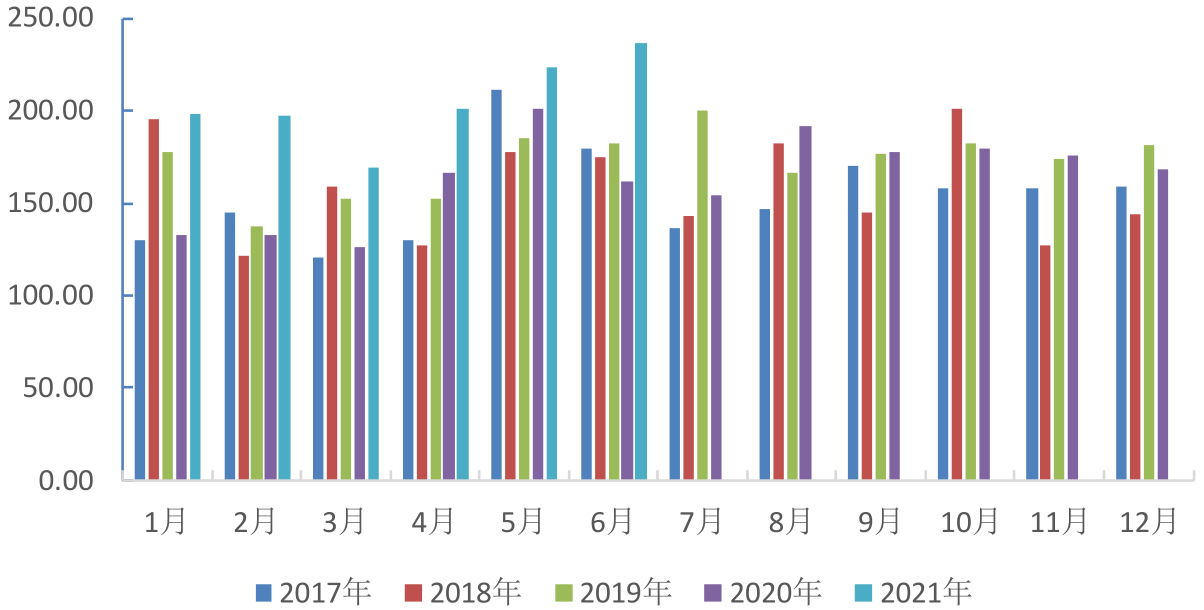

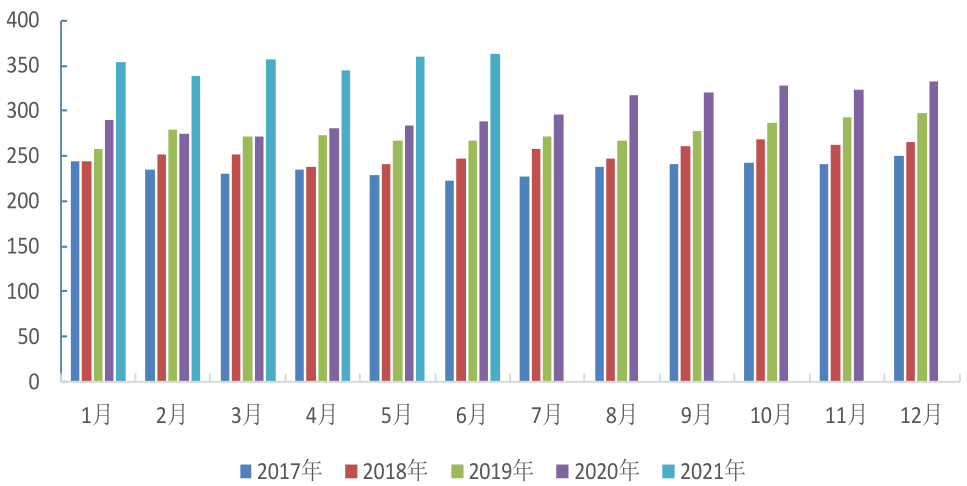

今年前半年我国液化气进口量呈现稳中有增的趋势,上半年我国液化气累计进口量为 1090.04 万吨,同比增长18.52%,如下图所示。据卓创资讯统计的船期数据显示,七月我国有 73 船冷冻货到港,合计重量 206.4 万吨。据隆众资讯,7 月 1 日至 7 月 29 日期间,本月码头到船量环比变动不大,七月周度进口量均值为42.38 万吨,六月周度进口量均值为 42.40 万吨,基本持平。

图3 我国液化石油气进口数量(单位:万吨)

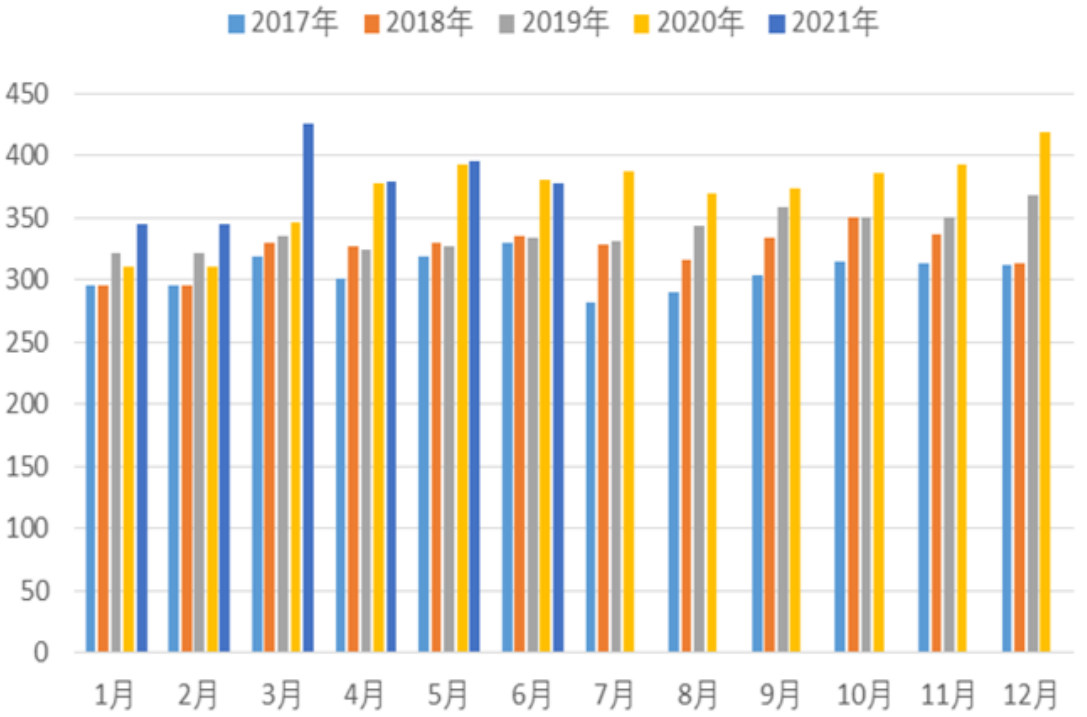

我国燃料用LPG主要来自国产炼厂生产的混气。今年前半年我国液化石油气累计产量为 2383.3 万吨,同比增加 12.1%,如下图所示,考虑到去年的特殊情况,今年前半年的增产有限。而据隆众资讯,七月全国 160 家液化石油气生产厂家周度产量均值为 53.50 万吨,环比 6 月增加明显,主要是七月主营炼厂检修较少,开工率较高。但是随着炼厂检修增加,七月中旬以来,周度产量环比出现下降,且八月检修计划仍然较多,预计八月产量仍有下降空间。

图4 我国液化石油气产量

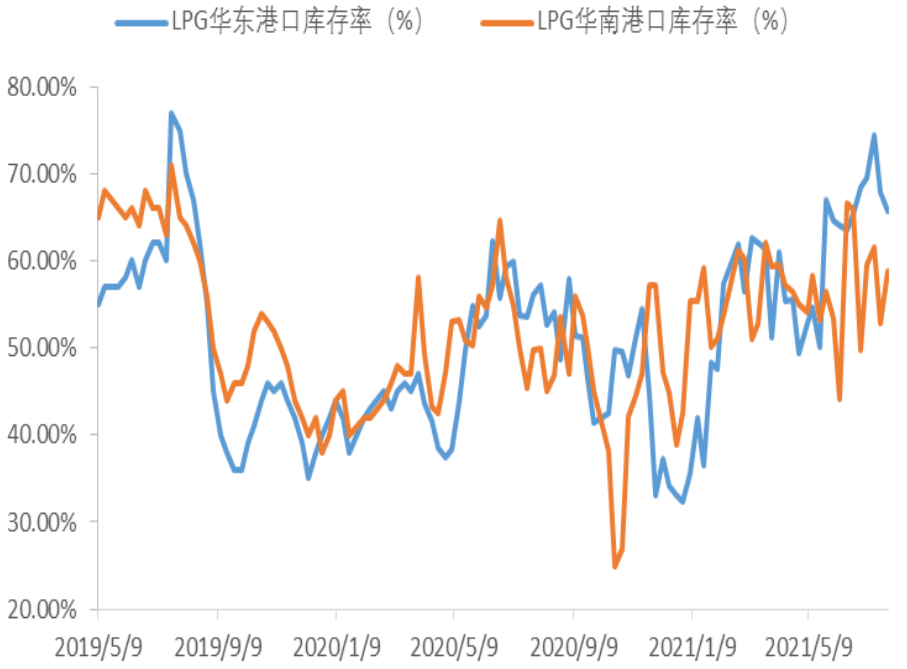

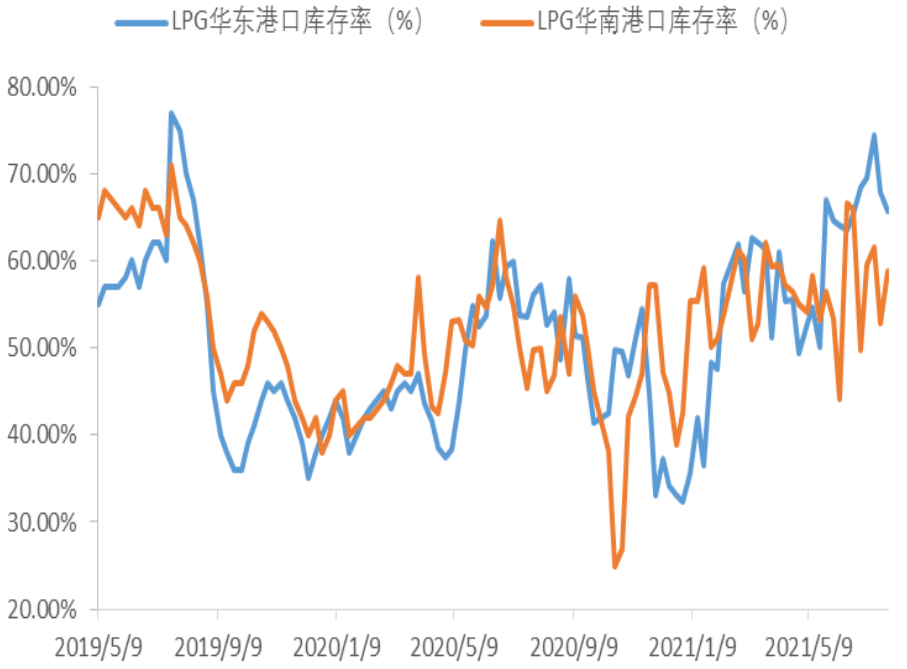

由于液化气需求具有明显的季节性,故体现在库存上,液化气库存变化亦呈现季节性变动。一般从每年的三月底开始下游民用气需求逐步走弱,此时港口走货放缓,库存开始增加,一般库存的增加会持续至七月份,如下图所示,后期随着需求的逐步启动,以及到港船货的减少,港口库存开始逐步下降。七月我国 LPG 炼厂库存率整体出现下降,港口库存率整体上升。从炼厂库存率来看,七月国内各地区 LPG 炼厂多数下降,各区域炼厂库存率仅华南地区上升 2%,华北地区上升 1%,其余地区均出现下降,其中西部地区降幅最大,达到 10%,东北地区降幅最小,仅 1%。截止到七月底,各地区炼厂库存率多数低于 30%,处于明显的低位水平,对现货价格具有较强的支撑。从港口库存率来看,七月华东港口库存率减少 2.85%至 65.63%,华南港口库存率增加 9.04%至 58.73%,当前港口库存率处于较高水平,但随着需求的逐渐好转,港口库存率有望逐步下降。

图5 华东、华南港口库存率(单位:%)

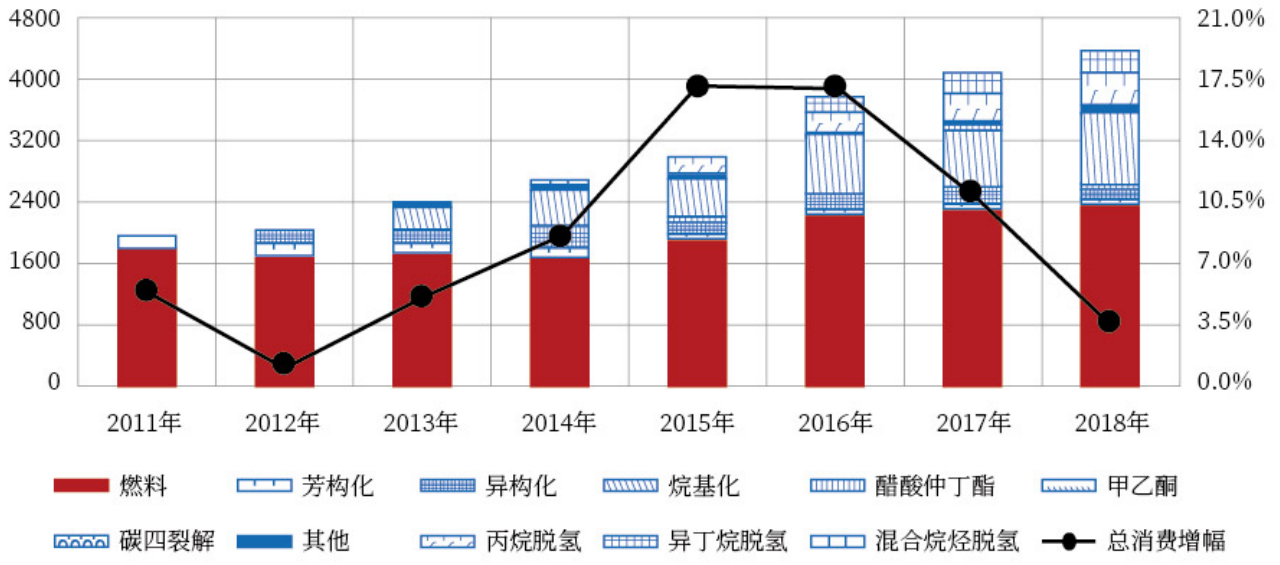

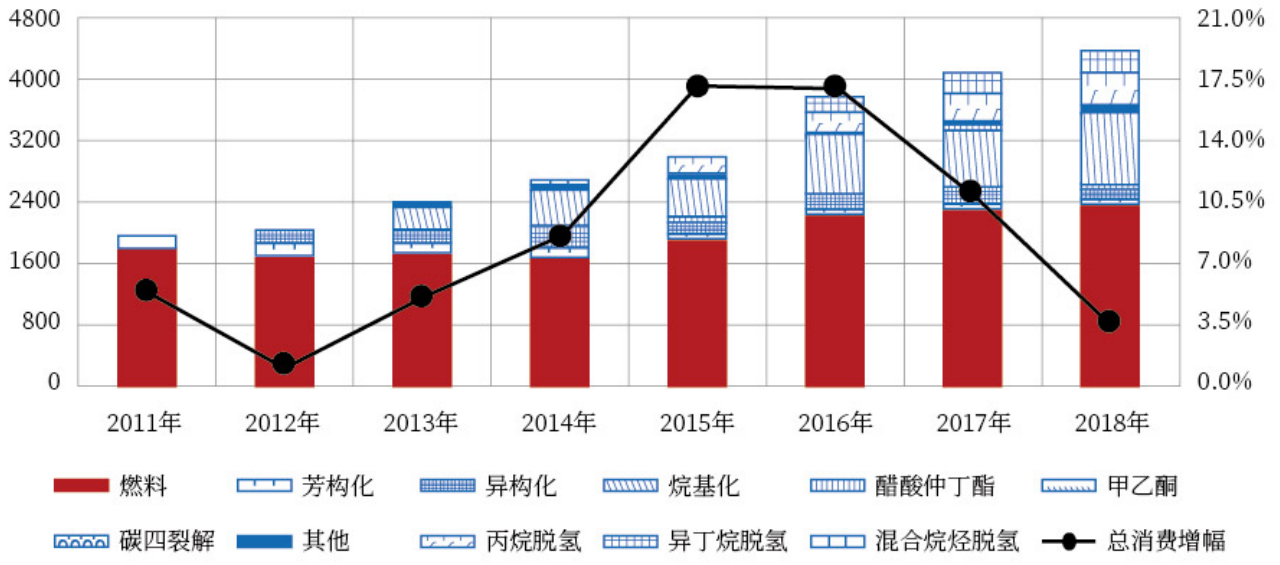

从需求端来看,燃料用途是液化石油气最大的使用领域。2018年,燃料用液化石油气消费量为2353万吨,占比53%,如下图所示。燃料用途又可以进一步区分为农村消费、餐饮燃料、城镇民用燃料和工业燃料等几个部分。随着我国八月底Delta新冠疫情得以控制,餐饮燃料的需求预期有望得以恢复和环比增长。

图6 液化石油气用途分类(单位:万吨)

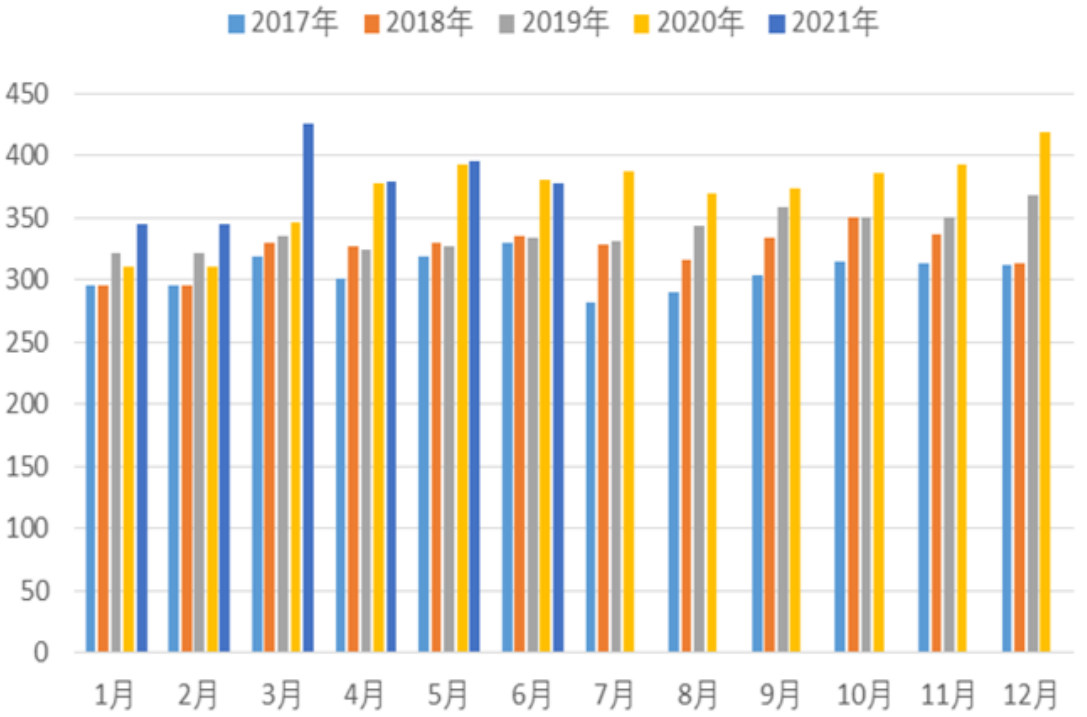

从上图可以看出,用液化石油气进行烷基化,制作“清洁汽油”是其第二大需求来源,据卓创资讯,去年我国烷基化油产量为 944.67 万吨,同比下降 4.58%,今年上半年,调油需求稳中有增,前半年烷基化油产量为 471.06 万吨,同比增长 11.18%。七月 LPG 深加工需求小幅下降,截止到 7 月 29 日,国内烷基化油开工率约为 42.00%,环比 6 月末下降 0.90%,接近去年同期水平。随着我国近期逐步解除交通封锁,其需求应当有所恢复。液化石油气的第三大用途就是丙烷脱氢(PDH)制丙烯,丙烯生产工艺流程众多,除丙烷脱氢之外还有油制烯烃、煤制烯烃、甲醇制烯烃等工艺,当前油制烯烃的占比仍最大。据隆众咨询,去年我国脱氢制丙烯产能约为729.5 万吨,同比上涨 9.95%;产量为 630 万吨,开工率约 90%。据卓创资讯,今年前半年我国丙烯产量为 2117.28 万吨,同比增长 25.2%,如下图所示。按照卓创和隆众统计的丙烷脱氢的装置产能来看,2021 年仍有多套装置将陆续投产,后期随着丙烷脱氢装置的投产,丙烯产量将进一步增加。在当前丙烷脱氢制丙烯利润处于较高水平的情况下,后期装置投产将明显加快,按照卓创统计的数据显示,目前已经达到近 800 万吨/年的水平。从中期的角度来看,丙烷脱氢将是液化气需求的主要增量。

图7 我国丙烯月度产量

数据来源:WIND资讯

综上所述,由于海外的液化石油气以油气田伴生气为主,而出口国主要分布在中东和北美,尽管OPEC+决定逐步增产,但中东地区的OPEC国家的原油产量仍然节制,从沙特出口的报价来看,其出口供应并不充裕;受到页岩油气开采的高成本影响,美国原油的产量恢复速度要缓慢得多,这就限制了美国液化石油气的产量恢复;因而来自海外的液化石油气供给增加非常有限;而近月我国原油进口配额管理越来越严,很多炼化厂面临转型升级的因素,这导致我国国产的用于燃料用途的液化石油气供给目前尚无明显增加的迹象。随着八月底我国Delta新冠疫情的控制,以及夏季极端洪涝天气的过去,我国生产生活将恢复正产,尤其是在资本大举涌入餐饮行业的情况下,我国餐饮燃料对液化石油气的需求非常值得看好;同理,来自汽油侧的需求也会随着我国疫情的好转而恢复。来自PDH装置的大量投产是LPG的化工需求的主要增量,除了我国之外,其它东南亚国家也有多套轻烃利用项目相继投产,这主要是受到这种新工艺的加工利润的高企所致;在供给有限而需求明显好转的背景下,PG的基本面非常健康,尤其是冬季旺季,可能出现供需缺口。总体上看,PG的基本面要好于原油,可以考虑多PG空原油的策略。另外,作为替代能源,天然气的价格向上突破的时间节点正好在美国总统拜登取消对“北溪2号”天然气管道运营公司和负责人的制裁之后不久,这是巧合还是具有更深远的时代意义尚难定论;但是从长远看,在全球强力遏制环境污染的大背景下,类似天然气和液化石油气这样的清洁能源,出现供不应求的场景可能将成为常态。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

中衍资讯中衍期货有限公司竭诚为您提供优质服务。新闻热点、财经资讯、投资咨询报告、交易心得、投资技巧、尽在其中。

356篇原创内容

公众号

点一个在看,给我们爱的鼓励!